Le statut de LMNP (Location Meublée Non Professionnelle) est convoité par bon nombre d’investisseurs, toutefois il n’est pas toujours évident de savoir comment accéder à ce statut. Les différences entre LMNP et LMP, les biens concernés par le statut de LMNP ou encore les conditions fiscales et non fiscales à remplir pour l’obtenir sont autant de facteurs à prendre en compte.

Comment se définit le statut LMNP ?

Qui peut y prétendre ?

Qu’en est-il des conditions à remplir pour l’obtenir ?

Quid du processus de déclaration LMNP ?

Voici tout ce qu’il faut savoir sur le sujet !

Qu’est-ce que le statut LMNP ?

Le LMNP est un régime fiscal qui permet de louer un logement meublé tout en bénéficiant de certains avantages fiscaux. Contrairement à la location nue, les revenus générés par la location meublée sont classés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC), ce qui ouvre la porte à des modalités de déclaration et de taxation différentes.

Les avantages fiscaux spécifiques aux LMNP sont nombreux et sont la raison principale du succès de ce régime, parmi ou eux nous avons :

- l’amortissement du prix d’achat du bien, des divers travaux ou de son ameublement

- la déduction des charges et des intérêts d’emprunt,

Afin de bénéficier de ce statut LMNP, l’activité de location doit ainsi être exercée en tant qu’activité secondaire, et non en tant qu’activité principale. À défaut, il s’agit d’une Location Meublée Professionnelle (LMP), accompagnée d’un régime fiscal différent.

LMNP : quels biens sont concernés ?

Tout contribuable peut prétendre au statut LMNP, toutefois tous les types de biens ne sont pas concernés par ce statut.

Tout d’abord, il est utile de rappeler que seules les locations meublées entrent dans le champ d’application des LMNP. Les propriétaires de locations vides sont ainsi exclus de ce statut.

Liste des meubles obligatoire pour une location LMNP

Pour se conformer aux conditions du statut de loueur en meublé non professionnel (LMNP), il est essentiel de mettre en location un bien correctement meublé. Selon l’article 15-4 de la loi du 6 juillet 1989, le logement doit être équipé d’un mobilier suffisant pour permettre aux locataires de dormir, manger et vivre dans des conditions décentes, conformément aux besoins de la vie quotidienne.

En résumé, le bien doit être immédiatement habitable pour le locataire, ce qui nécessite un ameublement adéquat pour une installation immédiate.

En pratique, afin d’être considéré comme un logement meublé, le bien doit comporter au minimum :

- une literie avec couette ou couverture,

- un réfrigérateur,

- un congélateur ou un compartiment congélateur inclus dans le réfrigérateur,

- des plaques de cuisson,

- un four ou un four à micro-ondes,

- des ustensiles de cuisine,

- de la vaisselle en quantité suffisante,

- une table,

- des sièges,

- des rideaux ou volets dans les chambres,

- des luminaires,des rangements,

- du matériel d’entretien ménager type aspirateur ou serpillière.

Au-delà du fait d’être meublé, le bien doit également bien évidemment comme tous les autres types de location être décent, c’est-à-dire avoir au minimum 9 m² de surface au sol, 20 mètres cubes de volume habitable, et 2,20 mètres de hauteur sous plafond.

Le LMNP dans les résidences de services

Enfin, il est utile de savoir qu’une LMNP peut concerner une résidence de services. L’achat d’un bien immobilier faisant partie d’une résidence de services permet de récupérer près de 20 % de la TVA sur le prix d’acquisition. Cela inclut notamment :

- les résidences étudiantes,

- les résidences d’affaires,

- les résidences de tourisme,

- les résidences seniors,

- et les EHPAD.

Il faut ainsi garder à l’esprit que les biens à usage d’habitation sont les seuls à pouvoir prétendre au statut de LMNP. Les biens à usage commercial ou professionnel ne sont pas concernés.

Coûts de la location meublée

La location meublée entraîne des frais supplémentaires par rapport à la location nue, notamment la Contribution Foncière des Entreprises (CFE), dont le montant varie selon la localisation du bien. Il est possible que vous soyez également redevable de la Cotisation sur la Valeur Ajoutée des Entreprises (CVAE).

Gestion comptable en LMNP

L’assistance d’un comptable est recommandée pour les propriétaires en régime Réel Simplifié en LMNP, pour une gestion comptable conforme aux exigences fiscales. Le coût d’un comptable est d’environ 500€ par an, avec des tarifs réduits pour les biens supplémentaires. Ces frais sont déductibles des recettes.

Avantages de l’adhésion à un CGA

L’adhésion à un Centre de Gestion Agréé (CGA) peut offrir une réduction d’impôts, permettant de récupérer une partie des frais comptables (les frais de comptabilité peuvent être partiellement récupérés sous forme de réduction fiscale, souvent jusqu’à 2/3 du montant des frais)

De plus, être membre d’un CGA assure une certaine sécurité en termes de conformité fiscale. Les CGA fournissent souvent des conseils et des services de vérification qui aident à prévenir les erreurs dans les déclarations fiscales et à optimiser la gestion comptable.

Cette assistance peut s’avérer précieuse, en particulier pour les investisseurs qui ne sont pas familiers avec les complexités de la fiscalité immobilière et assure une tranquillité d’esprit en matière de conformité fiscale.

Fiscalité LMNP : différences entre régime micro-BIC et régime réel

Abordons la fiscalité des LMNP. Le premier piège à éviter est de considérer qu’il existe un unique régime fiscal applicable aux LMNP.

En pratique, on distingue le régime micro-BIC (Bénéfices Industriels et Commerciaux) du régime réel.

Régime micro-BIC pour le LMNP

Pour sa part, le régime micro-BIC est assimilable à un régime forfaitaire affecté aux revenus locatifs. Il fait office de modèle micro-foncier applicable :

- aux locations meublées dont les revenus sont inférieurs à 72 500 € charges comprises,

- aux locations meublées de tourisme, gîte rural ou chambre d’hôte dont les revenus sont inférieurs à 176 200 €,

- avec un seuil minimum d’imposition fixé à 305 €.

Tout propriétaire LMNP soumis au régime micro-BIC bénéficie d’un abattement fiscal de 50 % de ses charges locatives déductibles, un taux allant jusqu’à 71 % pour les locations de tourisme, les gîtes et les maisons d’hôtes.

Régime réel pour le LMNP

A contrario, le régime réel s’applique automatiquement aux locations meublées dont les revenus locatifs dépassent les 72 500 € par an, charges comprises.

Dans ce cas, toutes les charges liées à l’activité de location meublée sont déductibles des recettes, permettant ainsi de diminuer significativement l’assiette imposable. Parmi ces charges, on peut notamment citer :

- Les frais de gestion et d’établissement des baux

- Les frais d’entretien et de réparation

- Les intérêts d’emprunt

- Les travaux réalisés

- Les impôts locaux

- Les frais de syndic

- Les charges de copropriété

- Les frais d’assurance

- Les amortissements du bien et des meubles.

Un propriétaire peut toutefois décider d’opter pour ce régime alors même que ses revenus locatifs sont inférieurs à 72 500 € par an, dès lors qu’il estime que ses revenus locatifs constituent une part importante des revenus de son foyer fiscal, et que les avantages fiscaux de ce régime lui seraient profitables. Pour cela il lui faudra envoyer un courrier de levée d’option au Centre des Impôts compétent, avant le 1er février de l’année fiscale donnée.

L’imposition de la plus value en LMNP

Lors de la revente d’un bien en location meublée non professionnelle (LMNP), la fiscalité de la plus-value présente des avantages notables. Les plus-values réalisées sont soumises à l’impôt sur le revenu et, dans certains cas, aux prélèvements sociaux. Cependant, les LMNP bénéficient d’une exonération d’impôt sur les plus-values si le bien a été détenu pendant plus de 22 ans. Cette exonération est un atout majeur de la location meublée.

Le calcul de l’impôt sur la plus-value suit le même principe que pour la location nue, avec un abattement basé sur la durée de détention du bien. Contrairement aux entreprises (personnes morales), où les amortissements doivent être réintégrés dans la valeur de vente pour le calcul de la plus-value, en LMNP, les amortissements ne sont pas à réintégrer. Cette particularité réduit l’impact fiscal au moment de la revente, offrant ainsi un avantage fiscal significatif aux investisseurs en meublé.

Courant 2023, cette spécificité a voulu être remise en cause par le gouvernement mais n’a finalement pas été accepté. Cela reste un avertissement et cette « anomalie » fiscale ne sera peut être pas éternel.

Existe-t-il un plafond des revenus locatifs pour être LMNP ?

Oui. Afin de bénéficier du statut de LMNP, et ne pas basculer dans le statut de location meublée professionnelle, il est impératif qu’une des deux conditions suivante soit remplie :

- Les revenus LMNP générés par la location meublée sont inférieurs à 23 000 € par an,

- Les recettes venant de la location meublée ne constituent pas la principale source de revenus du foyer fiscal, ou qu’ils représentent moins de la moitié des revenus globaux de l’ensemble des membres du foyer fiscal.

Vous maintenez votre statut de LMNP si vos revenus locatifs excèdent le plafond LMNP de 23 000 €, mais que votre salaire annuel (ou autre source de revenus) est supérieur au loyer LMNP. Le seuil du LMNP est considéré comme dépassé seulement si ces deux conditions sont simultanément remplies.

La déclaration LMNP, étape par étape

Déclaration de début d’activité

Le début d’activité doit être déclaré avec le formulaire Cerfa P0i (Cerfa n° 11921*06) nommé « Déclaration de début d’activité – Personne physique exerçant une activité non salariée indépendante », au greffe du Tribunal de Commerce. Cette déclaration doite etre faite dans un délai de 15 jours suivant le début de l’activité ou la date d’achat du bien.

Après cette inscription, vous obtiendrez un numéro SIRET du greffe du Tribunal de Commerce, ce qui marque officiellement le début de votre activité en tant que loueur. Une fois ces démarches complétées, vous êtes prêt à commencer.

Formulaire FMCB pour un LMNP en indivision

Dans le cas d’une LMNP en indivision, le formulaire à remplir sera le formulaire FCMB (Cerfa n° 11924*01), lequel devra être soumis au Greffe du Tribunal de Commerce compétent dans un délai de 15 jours, avec indication des coordonnées, du régime d’imposition et du régime de TVA de chaque investisseur.

Le formulaire FCMB, nécessaire pour déclarer une activité de location meublée en indivision, exige l’identification précise de tous les co-indivisaires et la sélection de l’option fiscale pour la déclaration des revenus locatifs.

En indivision, le régime fiscal est limité au régime réel, qui, contrairement au micro-BIC, permet la déduction totale des charges réelles, y compris l’amortissement.

Une fois rempli, le formulaire doit être envoyé au Greffe du Tribunal de Commerce pour obtenir un numéro SIRET, indispensable pour lancer légalement l’activité de location. Ce processus assure que l’activité de location est enregistrée conformément aux normes légales et fiscales, permettant ainsi aux investisseurs de maximiser les avantages du statut LMNP.

Déclaration revenue LMNP

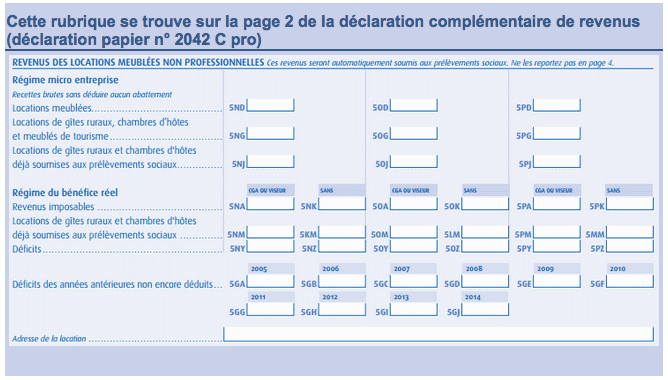

La déclaration LMNP doit être réalisée chaque année, simultanément avec la déclaration de revenus 2042,dans le cas du régime micro-BIC, les loyers perçus doivent être déclarés dans les cases 5KP à 5MP du formulaire 2042 C PRO,dans le cas du régime réel, il faut penser à déposer une liasse n°2031 au Services Impôts des Entreprises (SIE) compétent, et à déclarer le montant total des bénéfices dans les cases 5KC, 5LC ou 5MC du formulaire 2031,

Enfin, les revenus de source étrangère doivent quant à eux être renseignés dans les cases 5DF, 5EF ou 5FF.

En conclusion, le LMNP offre une flexibilité et des avantages fiscaux non négligeables pour les propriétaires de biens meublés. C’est une option à considérer sérieusement dans votre stratégie d’investissement immobilier.