Contre toute idée reçue, déterminer son projet d’investissement locatif et le mener à bien ne constituent pas les seules étapes complexes. L’étape de la déclaration des revenus fonciers est également redoutée par bon nombre d’investisseurs, et pour cause.

Entre formulaire propre aux locations meublées, ligne spécifique aux intérêts d’emprunt, second formulaire relatif à l’engagement de location ou encore fameux formulaire 2044, la procédure n’en finit pas. Or, une déclaration incorrecte peut avoir de lourdes conséquences pour un particulier, notamment au regard des pénalités encourues ou des réductions d’impôts dont il aurait pu bénéficier.

Combien de formulaires différents faut-il remplir pour déclarer un investissement locatif ?

Le formulaire 2044 est-il le seul formulaire relatif aux revenus fonciers ?

Y-a-t-il une différence de déclaration entre une location vide et une location meublée ?

Voici notre mode d’emploi comportant l’ensemble des réponses à vos questions !

Liste des documents à remplir pour déclarer un investissement locatif aux impôts

Il est souvent complexe de s’y retrouver entre les différents types de documents à remplir afin de correctement réaliser la déclaration de son investissement locatif. De manière générale, on distingue surtout 3 documents :

- Formulaire 2044 – il accueille l’essentiel de la déclaration foncière, étant obligatoire dès que les revenus fonciers bruts dépassent les 15 000 €,

- Déclaration N° 2044EB – Le formulaire 2044 EB est un document crucial pour les investisseurs immobiliers, en particulier ceux qui ont opté pour des dispositifs de défiscalisation et doit être communiqué à l’administration fiscale durant la 1ère année suivant l’acquisition du bien

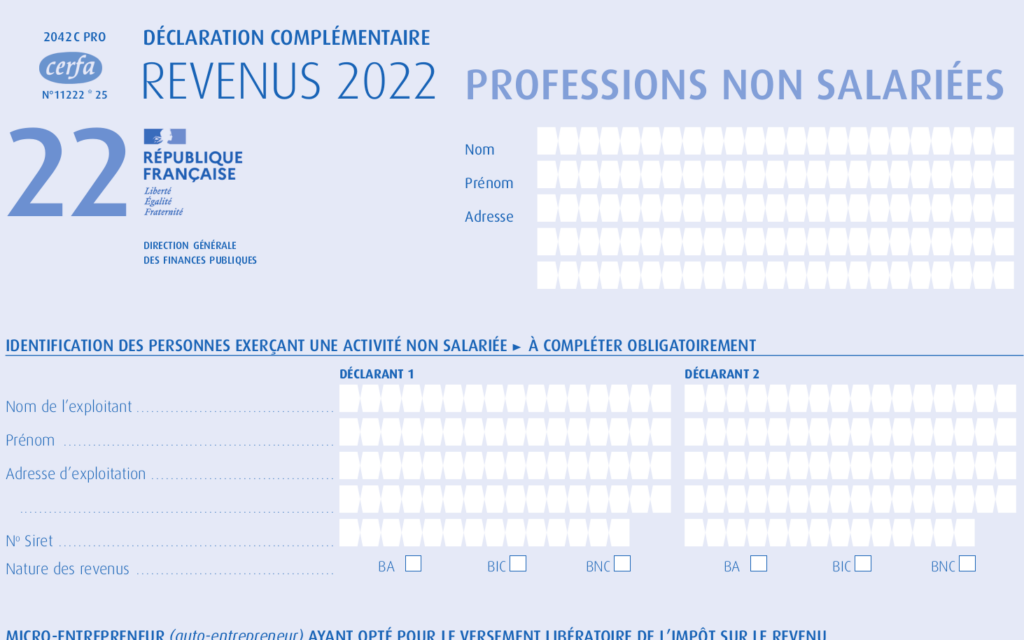

- Déclaration N° 2042 ou 2042 C PRO – Le formulaire 2044 est utilisé pour déclarer les revenus issus de la location meublée, que ce soit sous le régime micro BIC ou le régime réel.

Comprendre le formulaire 2044 pour la déclaration des impôts des investissements locatifs

Bien entendu, le formulaire 2044 reste la référence majeure en matière de déclaration d’investissement locatif. Il permet de déclarer tant les recettes que les charges déductibles.

Le formulaire 2044 se présente soit sous la forme de 4 pages, soit sous la forme de 8 pages pour son format spécial. Celui de 4 pages s’adresse essentiellement aux propriétaires d’immeubles ordinaires, étant automatiquement envoyé aux propriétaires ayant réalisé une déclaration papier de leurs revenus fonciers suivant le régime réel l’année précédente.

Le formulaire de 8 pages quant à lui s’adresse aux propriétaires :

- d’immeubles classés monuments historiques ou bien détenus en nue-propriété,

- bénéficiant d’une déduction au titre de l’amortissement des logements neufs,

- et enfin ceux bénéficiant d’une déduction spécifique au titre des dispositifs Scellier intermédiaire, Scellier ZRR ou Robien ZRR.

Afin de correctement remplir le formulaire 2044, il faut savoir que :

- les recettes correspondent aux loyers bruts perçus pendant l’année fiscale concernée,

- les frais et charges déclarés doivent avoir été effectivement engagés durant cette même année fiscale,

- la ligne 250 est destinée à la déduction des intérêts d’emprunt, que tout propriétaire peut obtenir auprès de sa banque ou directement consulter dans son relevé d’emprunt,

- les lignes 224 et 600 sont respectivement dédiées à la déduction et au détail des frais d’aménagement de cuisine.

Une fois que l’ensemble du formulaire a été rempli et que ces informations ont été enregistrées sur le site des impôts, vous n’aurez plus qu’à vous reporter à la ligne 420. Elle affiche automatiquement le calcul du résultat foncier, en bénéfice ou en déficit.

Formulaire n° 2044 EB pour les programmes de défiscalisation

Le formulaire 2044 EB est un document crucial pour les investisseurs immobiliers, en particulier ceux qui ont opté pour des dispositifs de défiscalisation tels que la loi Pinel ou Denormandie.

Son rôle est de formaliser l’engagement de location du propriétaire et sert d’engagement de location pour le bailleur privé. En d’autres termes, le propriétaire fournit à l’administration fiscale l’ensemble des détails relatifs à son bien immobilier, sans oublier sa ferme intention et son engagement de le mettre en location. Il doit être rempli lors de la première année de déclaration du bien.

Comment remplir le formulaire 2044 EB

Pour remplir correctement le formulaire 2044 EB, il est essentiel de fournir des informations détaillées sur le bien, y compris son adresse, la date d’acquisition, le prix d’achat, et la nature de l’affectation antérieure du bien en cas de transformation. De plus, des informations sur la location, telles que la surface du logement, le montant du loyer hors charges, le nom du locataire, et la date de prise d’effet de la location, doivent être incluses.

Concernant les détails propres au logement, il s’agit principalement de :

- La nature du logement :

une distinction doit être faite entre les logements acquis « neufs » juste après la fin de leur construction et leur livraison, et les logements « en l’état futur d’achèvement », - La date d’acquisition :

la date d’acquisition des logements « neufs » correspond à la date de signature de l’acte d’achat chez le notaire,tandis que les logements « en l’état futur d’achèvement » sont réputés terminés à la date d’attestation de l’achèvement des travaux. - Le prix du bien immobilier :

le prix doit inclure le prix d’achat du bien, mais également,les frais de notaire, les frais d’acquisition type commission d’agence immobilière.

La saisie des informations dans la déclaration 2044 EB, également connue sous le nom de Cerfa 16639, nécessite une attention particulière. Bien que le formulaire ne soit pas excessivement complexe, toute erreur peut entraîner l’invalidation de la réduction d’impôts.

Quand remplir le formulaire 2044 EB ?

Le formulaire 2044 EB doit être rempli chaque année en même temps que la déclaration de revenus fonciers. Toute erreur dans le remplissage de ce formulaire peut entraîner des conséquences fiscales importantes, y compris la remise en cause de la réduction d’impôt et des redressements fiscaux.

Formulaire 2042 c-PRO pour les locations meublées

Le formulaire 2042 est un document essentiel pour les investisseurs immobiliers, en particulier ceux qui louent des biens en meublé. Ce formulaire est utilisé pour déclarer les revenus issus de la location meublée, que ce soit sous le régime micro BIC ou le régime réel . Comprendre comment le remplir correctement est crucial pour optimiser sa fiscalité et respecter ses obligations légales.

Quelles locations sont concernées par le formulaire 2042 c-PRO

Le formulaire 2042 C-PRO concerne tous les propriétaires qui louent des biens en meublé. Que vous soyez un Loueur en Meublé Non Professionnel (LMNP) ou un Loueur en Meublé Professionnel (LMP), ce formulaire est nécessaire pour déclarer vos revenus locatifs.

Ce document est à remplir peut importe le régime fiscal choisie : que ce soit le régime micro BIC, avec un abattement forfaitaire, ou le régime réel, qui permet la déduction des charges et l’amortissement comptable.

Comment remplir le formulaire 2042 c-PRO

Pour remplir le formulaire 2042 c pro, il est essentiel de bien comprendre les différentes sections et de savoir où déclarer vos revenus locatifs.

Déclarer les revenus d’une location meublée grace au 2042 c-PRO

Dans le cas d’une location meublée , la fiscalité sera différente entre une Location Meublée Professionnelle (LMP) et une Location Meublée Non Professionnelle (LMNP).

Une location meublée est directement considérée comme une activité professionnelle dès lors qu’elle réunit les conditions suivantes :

- des recettes annuelles supérieures à 23 000 € pour l’ensemble des membres du foyer fiscal,

- les recettes générées par la location sont supérieures aux revenus et salaires des membres du foyer fiscal soumis à l’impôt, suivant les catégories des traitements et salaires au sens de l’article 79 du CGI (pensions et rentes viagères incluses).

Dès lors, la déclaration des revenus fonciers diffère entre le régime micro et le régime réel. S’agissant du régime micro :

- il s’applique lorsque les recettes sont inférieures à 72 600 €, ou 176 200 € dans le cas de locations de chambres d’hôtes et de logements de tourisme,

- les loyers perçus doivent être déclarés dans les cases 5KP à 5MP du formulaire 2042 C PRO.

S’agissant du régime réel :

- une liasse n°2031 doit être déposée au Services Impôts des Entreprises (SIE) compétent pour chaque exercice fiscal,

- le montant total des bénéfices doit être indiqué dans les cases 5KC, 5LC ou 5MC du formulaire 2031,

- ou bien dans les cases 5DF, 5EF ou 5FF pour des revenus de source étrangère mais soumis à l’impôt français.

Quand envoyer le formulaire 2042 c-pro

Le formulaire 2042 C PRO doit être envoyé en même temps que votre déclaration d’impôt sur le revenu. Les dates limites varient en fonction de votre département et du mode de déclaration (papier ou en ligne). Il est crucial de respecter ces échéances pour éviter les pénalités de retard.

Quid des revenus exceptionnels pour l’investissement locatif

Les revenus fonciers sont par définition variables, et ne se cantonnent pas aux limites de chaque année fiscale. Il peut arriver que des loyers dûs des années précédentes ne soient payés que durant l’année fiscale en cours, ou encore que des loyers soient perçus par anticipation. Différents scénarios peuvent mener à ce que l’on appelle des revenus fonciers exceptionnels. Ils sortent du cadre ordinaire, mais doivent tout de même être déclarés.

Il est également possible que l’administration fiscale souhaite requalifier un investissement locatif, et modifier voire supprimer l’avantage fiscal qu’elle avait initialement accordé. Cela est notamment le cas lorsque certaines conditions ne sont pas respectées, en particulier avec la règle des 3 ans empêchant la vente ou l’arrêt de la location d’un bien locatif avant un délai de 3 ans, sans quoi il ne sera pas possible de bénéficier de la déduction du déficit foncier. Le propriétaire s’expose alors à la réintégration de ce déficit foncier dans ses prochains revenus, et à une augmentation de son imposition.

Déclarer les revenus d’une location vide

La distinction entre une location vide et une location meublée est fondamentale, notamment du point de vue fiscal. Prenons tout d’abord le cas d’une location vide.

Si les revenus issus du bien locatif sont inférieurs à 15 000 € par an, le bien sera alors soumis au régime micro-foncier. Cela implique que les revenus devront être déclarés dans la case 4BE du formulaire 2042. Tout propriétaire relevant du régime micro-foncier bénéficie également d’un abattement forfaitaire de 30 % sur les recettes réalisées. En d’autres termes, son imposition ne sera calculée que suivant 70 % du montant des loyers perçus.

Cependant, un propriétaire a la possibilité d’opter pour le régime réel. Dans ce cas de figure, les revenus fonciers seront déclarés sur le formulaire 2044. Ce choix du régime réel s’avère notamment intéressant pour les propriétaires estimant avoir des charges trop importantes pour qu’elles soient pleinement couvertes par le régime micro-foncier. Il faut toutefois garder à l’esprit qu’un tel choix est irrévocable durant 3 ans, et qu’ensuite le dépôt d’une déclaration 2044 procède à la reconduction automatique de ce régime.

Enfin, concernant des revenus locatifs supérieurs à 15 000 €, le régime réel s’appliquera par défaut.

Et si je change de régime d’imposition ?

Si vous envisagez de changer de régime d’imposition, vous devez impérativement en informer l’administration fiscale avant le 1er février de l’année fiscale concernée. Cela permettra une application en bonne et due forme du nouveau régime.

Comment ne pas payer d’impôts sur ses revenus locatifs avec le déficit foncier ?

Investir dans l’immobilier locatif peut être un moyen efficace de générer des revenus, mais la fiscalité associée peut être un facteur préoccupant. Heureusement, le déficit foncier est une stratégie légale qui peut être utilisée pour réduire considérablement, les impôts sur les revenus locatifs. Voici trois approches pour optimiser cette stratégie fiscale.

Le déficit dans le cadre d’une location meublée

La location meublée offre une opportunité de créer un déficit foncier en déduisant diverses dépenses des revenus locatifs. Ces dépenses comprennent les intérêts d’emprunt, les frais de gestion, les charges de copropriété, les frais d’entretien et l’amortissement des meubles et équipements.

Ce déficit peut être soustrait de vos autres revenus fonciers ou globaux, réduisant ainsi votre base imposable. Si le déficit excède vos autres revenus, l’excédent peut être reporté sur les revenus fonciers pour les dix années à venir, offrant une solution à long terme pour atténuer votre obligation fiscale.

Constituer une société immobilière

La création d’une société immobilière, comme une Société Civile Immobilière (SCI), est une tactique possible pour minimiser les impôts sur les revenus locatifs. Grâce à une SCI, les propriétaires peuvent déduire des charges et amortissements plus conséquents que s’ils agissaient en tant que particuliers. Cela peut aboutir à la formation d’un déficit foncier plus important, utilisable pour réduire le montant imposable des associés de la SCI.

Toutefois, il est essentiel de noter que l’établissement d’une société immobilière a des implications juridiques et financières majeures. Il est vivement recommandé de solliciter l’avis d’un professionnel afin d’évaluer la pertinence de cette approche en fonction de votre situation spécifique.

Opter pour le démembrement de propriété

Le démembrement de propriété est une stratégie complexe visant à réduire les impôts sur les revenus locatifs. Elle implique la division d’un bien en deux droits distincts : l’usufruit et la nue-propriété. L’usufruitier bénéficie du droit d’usage du bien et de la perception des revenus, tandis que le nu-propriétaire en possède la propriété.

Cette approche permet à l’usufruitier de déduire les charges liées à la gestion du bien de ses revenus, réduisant ainsi son impôt sur le revenu. Cependant, le démembrement demande une planification minutieuse et peut comporter des contraintes en termes de durée et de droits des parties impliquées.

Cette article vous est offert par LyBox, l’application tout-en-un des investisseurs immobiliers

rentable.

Nos utilisateurs trouvent des biens rentables 7 fois plus vite depuis qu'ils utilisent LyBox. Si vous

souhaitez essayer LyBox, nous vous offront 15 jours d'essai gratuitement, sans engagement et sans carte

bancaire.

Cette article vous est offert par LyBox, l’application tout-en-un des investisseurs immobiliers

rentable.

Nos utilisateurs trouvent des biens rentables 7 fois plus vite depuis qu'ils utilisent LyBox. Si vous

souhaitez essayer LyBox, nous vous offront 15 jours d'essai gratuitement, sans engagement et sans carte

bancaire.