Le HCSF vient de rendre obligatoire ce qui était depuis début 2020 une recommandation pour l’obtention de crédit immobilier, notamment pour les investissements locatifs.

Rappel des recommandations du HCSF en matière d’emprunt immobilier

Pour rappel, le HCSF recommandait aux banques de respecter les conditions suivantes :

- Un taux d’endettement, assurance emprunteur comprise, inférieure ou égale à 35%.

- La méthode de calcul du taux d’endettement différentiel (ou par compensation) n’est plus utilisable

- Une durée d’emprunt maximale de 25 ans, pouvant aller jusqu’à 27 ans avec un différé de crédit

- Possibilité de déroger à ces règles pour 20% des dossiers de crédit immobilier. Cependant, au moins 80% de ces dérogations doivent être destinées à l’achat d’une résidence principale et au moins 30% seront réservées aux primo-accédants.

À lire : Mensualité de crédit immobilier : Comment la calculer ?

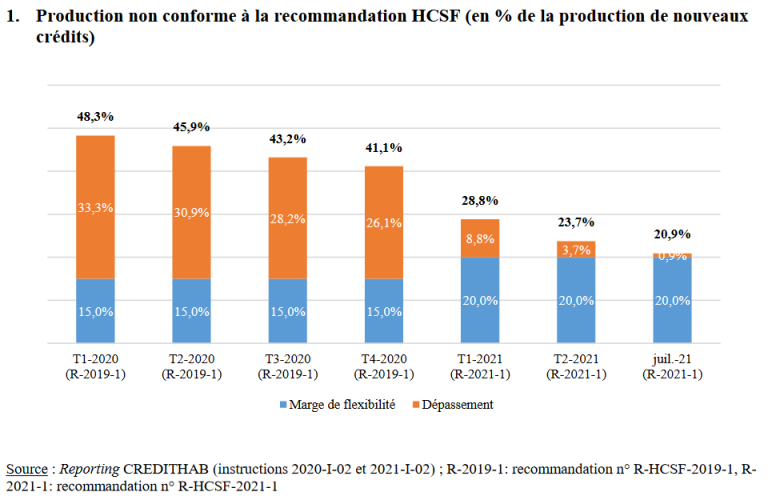

Ces recommandations deviendront obligatoires à partir de 2022. Même si les banques ont déjà pour la plupart déjà mis en application ces recommandations. Selon le HCSF, la part des crédits ne respectant pas ces recommandations en Juillet 2021 est de 20,9%. Très proche de la limite autorisée de 20%.

Les conditions d’accès aux crédits sont devenues de plus en plus difficiles, comme le montre le HCSF sur ce graphique :

Nouvelles obligations du HCSF : quels changements pour les investisseurs immobiliers ?

Du point de vue point de vue des investisseurs immobiliers locatifs, il y a 2 cas de figure :

- Taux d’endettement inférieur à 35% : La situation ne change pas pour vous. Vous ne devriez pas avoir de problème pour obtenir votre prêt immobilier si le dossier est solide et bien présenté. Au contraire, on peut même penser que les banques vont se concentrer sur ces investisseurs peu endettés pour compenser tous les crédits qu’ils n’auront plus le droit de financer sur les multi-investisseurs avec des taux d’endettements trop élevés

- Taux d’endettement supérieur à 35% : Les choses se compliquent. Le HCSF autorise 20% de dérogation et 80% de ces dérogations sont destinées aux résidences principales. On en déduit que la part des crédits attribués aux investisseurs immobiliers locatifs avec un fort taux d’endettement sera de 4% seulement. Ce n’est pas impossible, mais vous devrez maintenant vous situer dans les 4% des meilleurs dossiers pour pouvoir continuer à investir.

À ce stade, plusieurs questions restent en suspens. Le HCSF ne précise pas la manière dont les revenus locatifs doivent être pris en compte dans le calcul du taux d’endettement. On observe des banques qui ne prennent que 70% des revenus locatifs en compte, d’autres qui prennent 100%.

De plus, pour les investisseurs utilisant des sociétés immobilières, en particulier des SCI imposée à l’impôt sur les sociétés, les méthodes de calcul peuvent varier entre les banques.

Ce qui ne change pas : Si vous obtenez un refus dans une banque X, ne vous dites surtout pas que le résultat sera le même partout. La plupart des banques ont des critères très différents pour l’attribution des emprunts immobiliers. Un minimum de 5 à 10 refus est obligatoire avant d’abandonner votre projet immobilier.

Les obligations du HCSF et l’intérêt des banques

Les obligations du HCSF ne vont pas forcément avec l’intérêt des banques. Le crédit immobilier est une source importante de revenus et de fidélisation des clients.

Les différents établissements bancaires vont faire en sorte de maintenir leur volume de production de crédit immobilier pour ne pas diminuer les revenus qui y sont associés. Les règles vont être adaptées et les investisseurs devront eux aussi s’adapter pour rentrer dans les cases imposées par la banque.

Notre conseil : Prenez le temps de soigner votre dossier bancaire, de présenter correctement votre projet immobilier pour donner envie à la banque de vous suivre. Une tenue de compte irréprochable est indispensable pour pouvoir se hisser dans les 4% des meilleurs dossiers que votre banquier aura en face de lui.

Le simulateur LyBox permet de générer des rapport d’investissements PDF et de valoriser son dossier bancaire, ne vous en privez pas !

[frontpage_news widget= »1495″]