Dans l’investissement immobilier, le calcul du déficit foncier peut se révéler comme un levier efficace pour diminuer vos impôts et optimiser vos revenus.

Déduire des intérêts d’emprunt, des travaux de rénovation ou des frais de gestion de la base imposable de vos revenus fonciers peut permettre de réduire significativement le montant de votre impôt sur le revenu.

Alors, comment calculer votre déficit foncier ? Quelles sont les dépenses déductibles ? Et comment est-il imputable sur vos revenus ? Nous allons répondre à toutes ces questions dans cet article.

Dans cet article, nous allons examiner la notion de déficit foncier, expliquer comment il est calculé et illustré tous les calculs avec des exemples concrets.

Qu’est-ce que le déficit foncier ?

Le déficit foncier peut offrir des avantages fiscaux significatifs pour les propriétaires bailleurs, mais il convient de comprendre son fonctionnement et ses limites.

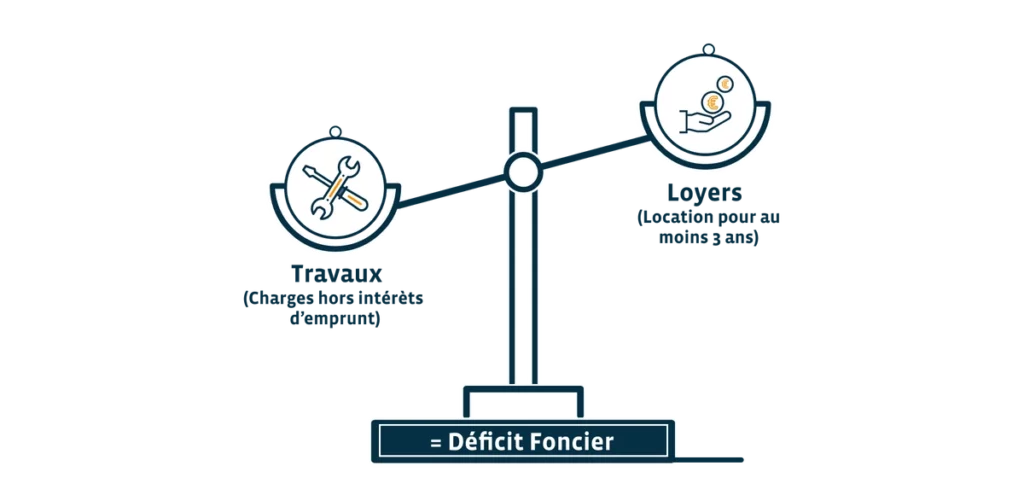

Le déficit foncier correspond à la situation où les charges liées à un bien immobilier en location sont supérieures aux revenues générés par ce dernier. En d’autres termes, vous dépensez plus pour votre bien que ce que vous gagnez grâce à lui. Cette situation peut vous paraître déroutante au premier abord, mais elle est très fréquente lors de la 1ʳᵉ année d’exploitation du bien ou lorsque de gros travaux sont réalisés.

Cette situation est loin d’être sans intérêt pour le propriétaire, ce déficit est déductible du revenu global, dans une certaine limite, ce qui peut permettre de réduire le montant de vos impôts. L’objectif est donc de comprendre comment le calcul du déficit foncier est fait, et ainsi optimiser cette déduction pour maximiser vos économies d’impôts.

Comment calculer le déficit foncier

Lorsqu’un propriétaire bailleur engage des dépenses liées à son bien immobilier (travaux éligible au déficit foncier, entretien, taxes…) et que celles-ci sont plus élevées que les loyers perçus, un déficit foncier se crée. Ce déficit permet donc de réduire le revenu imposable du propriétaire bailleur.

A noter Le montant du déficit foncier est limité à 10 700 euros par an. L’excédent n’est pas perdu, mais reporté aux années suivante.

La première étape pour optimiser est de savoir le calculer votre déficit foncier. Pour ce faire, il faut soustraire à vos revenus fonciers les charges que vous avez engagées pour votre bien. Ces charges peuvent être de diverse nature : intérêts d’emprunt, travaux d’entretien et de réparation, taxes foncières, frais de gestion, etc.

Il est primordial de bien conserver tous les justificatifs de ces dépenses, car l’administration fiscale pourra vous les demander en cas de contrôle.

Exemple de calcul de déficit foncier

Le calcul du déficit foncier suit un processus précis permettant de déterminer s’il existe un déficit et, dans l’affirmative, son montant. Pour illustrer ce processus, examinons trois exemples de situations différentes :

Bien avec travaux, loué partiellement :

Pour ce premier exemple de calcul du déficit foncier, nous allons supposer que vous avez acheté un bien, fait des travaux pendant 4 mois et loué le bien pendant 6 mois avec les chiffres suivant :

- Prix d’achat : 150 000 €

- Frais de notaire : 11 500 €

- Taxe foncière : 1 000 €

- Loyer mensuel : 1 200 €

- Travaux : 30 000 €

- Mensualité de crédit : 1 340€ (Dont 665€ d’intérêt et 135€ d’assurance)

Pour simplifier le calcul, nous ne prendrons pas de charge de copropriétés, frais d’agence ou assurance.

Voici le détail et l’évolution dans le temps :

| Année 1 | Cout |

| Loyers (6 x 1 200€) | 7 200 € |

| Intérêts d’emprunt (10 x 665€) | – 6 550 € |

| Charges à emputer (Taxe fonciere + assurance emprunteur) | – 2 000 € |

| Travaux | – 30 000 € |

| Total | – 32 650 € |

Sur cet exemple, le déficit est de 32 650 € la 1ere année. Sur cette somme, on soustrait 10 700 € de vos revenus professionnel et les 21 950 € restant seront imputables les années suivantes.

Vous ne payerez donc aucun impôt sur les loyers reçu et vous réduisez le montant de vos impôts sur vos revenus salarial.

Voyons maintenant ce qui se passe les années suivantes :

| Année 2 | Cout |

| Loyers (12 x 1 200€) | 14 400 € |

| Intérêts d’emprunt (12 x 665€) | – 7 980 € |

| Charges à emputer (Taxe fonciere + assurance emprunteur) | – 2 000 € |

| Travaux | 0 € |

| Total | 6 220 € |

Sur cette 2ᵉ année, le résultat global est positif de 6 220€ mais vous avez en réserve 21 950 € donc une nouvelle fois, vous ne payerez pas d’impôt sur vos loyers et votre réserve passe à 21 950 – 6 220 = 15 730 €. À noter que vous ne pouvez pas déduire 10 700 € de vos revenus la 2ᵉ année, car vous pouvez uniquement déduire les charges de l’année en cours et non votre réserve.

En suivant le même raisonnement la 3ᵉ année, vous ne payerez pas d’impôt sur vos loyers et votre réserve passe à 15 730 – 6 220 = 9 510 € puis à 9 510 – 6 220 = 3 290 € la 4ᵉ année.

À partir de la 5ᵉ année, votre réserve et épuisez et vous aurez donc un bénéfice de 6 220 – 3290 = 2 930 €. Ce sera donc la 1ʳᵉ année pendant laquelle, vous payerez des impôts foncier. Cependant, le montant de l’impôt sera calculé sur 2 930€ et non sur les 14 400 € de loyer.

Les années suivant, vous payerez des impôts sur 6 220 €. Nous vous conseillons nos autres articles sur le calcul des impôts foncier pour connaitre la somme exacte à payer.

Cet exemple est volontairement simplifié, les loyers vont augmenter avec le temps tandis que le montant des intérêts d’emprunt est lui dégressif et l’immobilier réserve toujours des surprises comme de petits travaux de réparation, de la vacance locative ou autre.

Cas spéciale des intérêts d’emprunt dans le calcul du déficit foncier

Pour ce premier exemple de calcul du déficit foncier, nous allons supposer que vous avez acheté un bien, fait des travaux pendant 6 mois et loué le bien pendant 1 mois avec les chiffres suivant :

- Prix d’achat : 150 000 €

- Frais de notaire : 11 500 €

- Taxe foncière : 1 000 €

- Loyer mensuel : 1 200 €

- Travaux : 30 000 €

- Mensualité de crédit : 1 340€ (Dont 665€ d’intérêt et 135€ d’assurance)

Pour simplifier le calcul, nous ne prendrons pas de charge de copropriétés, frais d’agence ou assurance.

Voici le détail du calcul du deficit foncier :

| Année 1 | Cout |

| Loyers (1 x 1 200€) | 1 200 € |

| Intérêts d’emprunt (7 x 665€) | – 4 655 € |

| Charges à emputer (Taxe fonciere + assurance emprunteur) | – 2 000 € |

| Travaux | – 5 000 € |

| Total | – 10 455 € |

Sur cet exemple, le déficit est de 10 455 € la 1ʳᵉ année. Mais sur cette somme, il y a 4 655 € d’intérêt de prêt, donc on ne peut soustraire que 10 455 – 4 655 = 5 800 € de vos revenus professionnel et les 4 655 € restant seront imputables les années suivantes.

Les années suivantes sont identiques au précédent exemple :

| Année 2 | Cout |

| Loyers (12 x 1 200€) | 14 400 € |

| Intérêts d’emprunt (12 x 665€) | – 7 980 € |

| Charges à emputer (Taxe fonciere + assurance emprunteur) | – 2 000 € |

| Travaux | 0 € |

| Total | 6 220 € |

Sur cette 2ᵉ année, le résultat global est positif de 6 220€ mais vous avez en réserve 4 655 € de votre 1ʳᵉ année, vous payerez des impôts foncier sur 6 220 – 4655 = 1 565 et non sur les 14 400 € de loyer.

Quelles sont les dépenses déductibles et non déductibles du revenu foncier ?

Toutes les dépenses ne sont pas déductibles du revenu foncier. Il est donc important de bien connaitre celles qui le sont, pour optimiser le déficit foncier.

Afin de bénéficier du dispositif de déficit foncier, il est important de connaître les dépenses qui peuvent être déduites des revenus locatifs. Voici une liste des principales dépenses déductibles et non déductibles :

Dépenses déductibles :

- Les charges « financières » :

- Interet d’emprunt

- Frais bancaires

- Les charges « non financières »

- Frais d’entretien, de réparation et d’amélioration du bien

- Taxe foncière et taxe d’habitation (si non récupérable auprès du locataire)

- Assurance propriétaire non occupant et/ou garantie des loyers impayés

- Honoraires de gestion locative versés à un syndic ou administrateur de biens

- Provisions pour charges de copropriété

- Frais de procédure en cas de litiges avec les locataires

- Honoraires versés à un tiers pour la préparation de la déclaration fiscale ou la tenue de la comptabilité du logement

- Les dépenses de travaux sont également déductibles, à condition qu’il s’agisse de travaux d’entretien, de réparation ou d’amélioration

Les intérêts d’emprunt sont déductibles uniquement de vos revenus locatif, mais ne permettent pas de créer du déficit foncier et de l’imputer à vos revenus globale.

Dépenses non déductibles :

- Frais liés aux travaux d’agrandissement

- Indemnités kilométriques, frais de visites, repas etc …

- Travaux réalisé sans factures

- Décoration

- Les frais de notaire ne peuvent pas être déduits des revenus fonciers. Toutefois, ils sont déductibles pour une location meublée ou pour une SCI soumise à l’impôt sur les sociétés.

L’imputation du déficit foncier sur les revenus

Le montant déductible est plafonné à 10 700 euros par an. Si votre déficit foncier est supérieur à ce montant, la différence ne sera pas déductible. Le surplus sera une réserve pour les futures années.

Un projet de lois début 2023 proposait le doublement du déficit foncier, mais n’a pas été voté à ce jour.

Cette réserve est imputable sur vos revenus fonciers pendant une période de 10 ans. C’est-à-dire que si vous avez un déficit foncier, vous pouvez le déduire de vos revenus fonciers durant les 10 années suivantes.

Impact du déficit foncier sur l’impôt sur le revenu

L’impact du déficit foncier sur l’impôt sur le revenu est double : La premiere année vous pouvez bénéficier d’une réduction d’impôt sur la 1ʳᵉ année et dans un second temps une partie de vos loyers peut être exonéré d’impot totalement.

Le déficit foncier permet d’optimiser la rentabilité global de votre investissement immobilier et peut s’avérer être une stratégie gagnante pour les biens avec beaucoup de travaux. En tant que propriétaire, vous pouvez faire vos simulations et calculs entre tous les autres régimes.

Quel régime fiscal pour bénéficier du déficit foncier ?

Afin de bénéficier du déficit foncier, vous devez impérativement opter pour le régime d’imposition au réel. Ce régime prend en compte l’ensemble des charges liées à votre bien immobilier. Il est donc crucial de comprendre son fonctionnement pour optimiser au mieux votre déficit foncier.

Le régime réel est applicable dans les cas suivants :

- Si le revenu brut (incluant les loyers principaux et les recettes annexes, hors charges dues par le locataire) dépasse 15 000 €,

- Si vous ne pouvez pas bénéficier du régime micro-foncier (par exemple, pour les monuments historiques ou les logements avec des déductions spécifiques comme Besson, Borloo, Périssol),

- Si vous choisissez volontairement ce régime alors que vous êtes éligible au régime micro-foncier. Cette option est validée par la soumission de la déclaration de revenus fonciers n° 2044.

Cependant, il faut noter qu’une fois le régime réel choisi, il est applicable pendant une durée minimale de trois ans.

Comment procéder à la déclaration d’un déficit foncier ?

Lorsque vous êtes au régime réel, la déclaration de vos revenus foncier est faite en meme temps que vos revenus salarié.

Pour déclarer vos revenus fonciers sous le régime réel, utilisez le formulaire 2044 revenus foncier lors de votre déclaration annuelle de revenus.

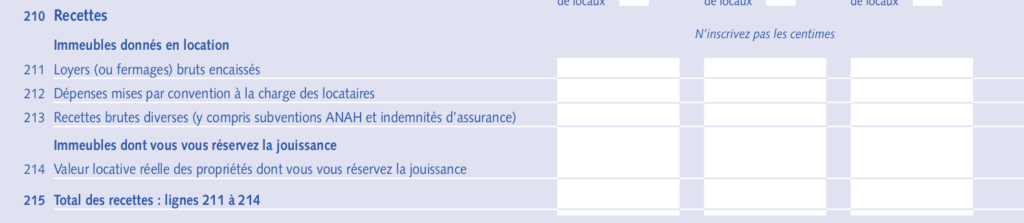

Indiquez d’abord vos recettes locatives sans les charges :

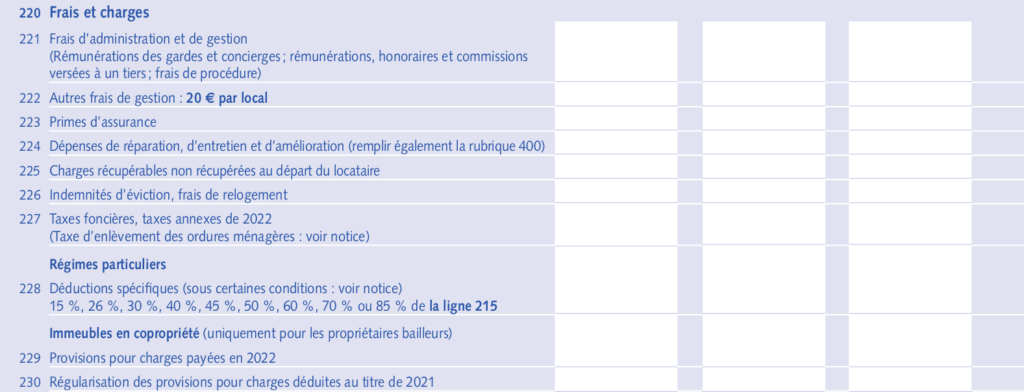

Remplissez ensuite les sections 220 à 230, qui traitent des charges et des travaux relatifs au bien :

La ligne 240 vous donne le total des charges à soustraire de vos revenus fonciers.

À la ligne 250, mentionnez vos intérêts d’emprunt.

Après cela, calculez soit votre bénéfice, soit votre déficit foncier, et notez le résultat à la ligne 263. Cependant, gardez à l’esprit que les intérêts d’emprunt sont déductibles uniquement des revenus fonciers, pas des revenus globaux. C’est notamment le cas lorsque vous calculez le déficit foncier sans revenus locatifs.

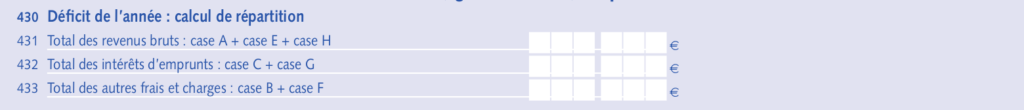

Si la ligne 263 affiche un déficit, reportez les montants ci-dessous :

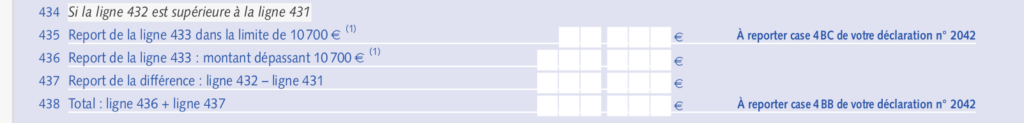

Ensuite plusieurs cas de figure existe. Si la ligne 432 est supérieure à la ligne 431, alors remplissez les lignes 435 à 438 :

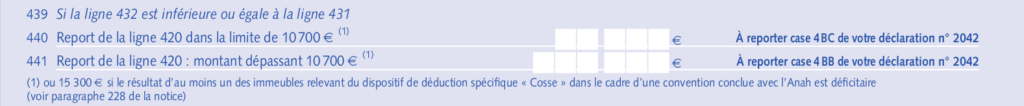

Si la ligne 432 est inférieure ou égale à la ligne 431, alors remplissez les lignes 440 et 441 :

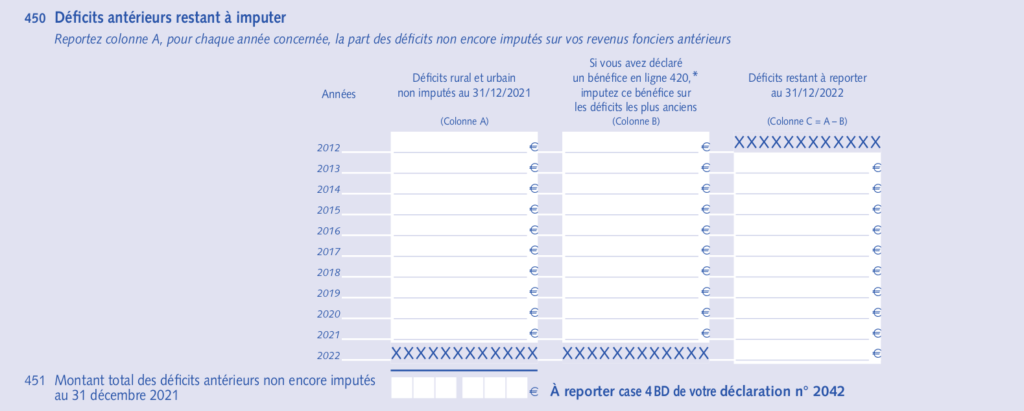

En cas de déficits antérieurs restant à imputer (Si lors de votre précédente déclaration le montant du déficit était supérieur à 10 700 €), il apparaitera sur les lignes 450 et 451 :

Pour terminer, pensez à reporter chaque élément sur votre déclaration n° 2042 lorsque cela est demandé. Si le report est automatique, il faudra simplement vérifier et corriger si besoin les valeurs.

Comment choisir entre location nue ou location meublé ?

La location nue et meublée présente chacun des avantages fiscaux différent. Voici les caractéristiques de chacun des régimes.

La location nue

Investir en location nue, peut être un levier efficace pour maximiser le déficit foncier. En effet, le revenu foncier issu de la location nue entre dans la catégorie des revenus fonciers et non des revenus industriels et commerciaux.

Cela a une incidence directe sur le calcul du déficit. En location nue, vous pouvez déduire des revenus fonciers l’ensemble des charges payées, même si elles sont supérieures à vos revenus. Cette déduction crée alors un déficit foncier qui peut être reporté sur vos revenus globaux, dans la limite de 10 700 euros par an, et sur vos futurs revenus fonciers pendant une durée de 10 ans. L’excédant est stocké pour vos futurs revenus foncier. (Le report est un mécanisme automatique lors de votre déclaration d’impôts)

La location nue vous permet ainsi de faire baisser vos impôts au global, c’est-à-dire réduire vos impôts salarié pendant la 1ʳᵉ année voir la seconde dans certains cas.

La location meublé (LMNP)

Contrairement à la location nue, la location meublée propose ne propose pas de déficit foncier, mais un autre avantage fiscal qui est l’amortissement. Il ne permet pas de réduire vos impôts, mais dans la plupart des temps vous permettent de ne pas payer (ou de fortement réduire) les impôts sur vos loyers.

L’amortissement en LMNP est une déduction fiscale qui permet au propriétaire de déduire une partie de la valeur du bien immobilier de ses revenus locatifs, reflétant ainsi la dépréciation naturelle du bien avec le temps.

Chaque année, vous déduisez un pourcentage de la valeur du bien de vos revenus locatifs, réduisant ainsi votre base imposable. Cela permet de diminuer, voire d’annuler, l’impôt sur les revenus locatifs pendant plusieurs années.

L’amortissement en LMNP n’est possible que sous le régime réel et nécessite le suivi d’un expert-comptable pour s’assurer de sa correcte application.

Conclusion

Le calcul du déficit foncier et l’optimisation est une stratégie d’investissement immobilier efficace pour diminuer le montant de vos impôts. Cependant, elle nécessite une bonne connaissance du fonctionnement du déficit foncier, du régime réel et des charges déductibles. Elle peut être particulièrement intéressante en location nue, qui offre plus de flexibilité pour générer des charges déductibles.

Ainsi, en dépit de son apparente complexité, le déficit foncier demeure un levier d’optimisation fiscale attractif. Il serait donc dommage de ne pas l’exploiter au maximum pour faire fructifier votre patrimoine immobilier.