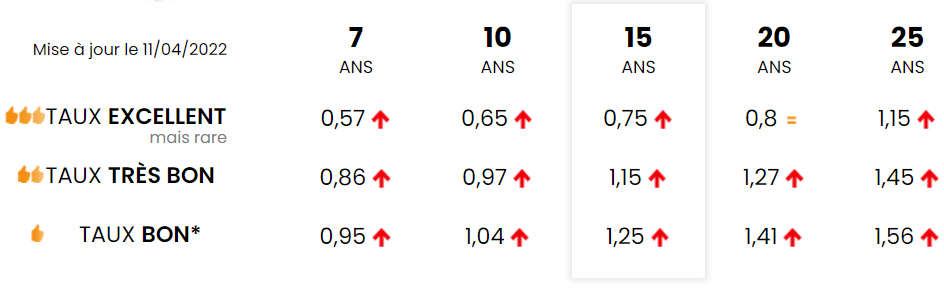

Depuis le début du mois de mars, les taux des prêts immobiliers sont en hausse et cela se confirme pour ce mois d’avril.

En début d’année, un crédit immobilier sur 20 ans pouvait se négocier autour de 1%. Il faut aujourd’hui compter 1,41% en ayant un bon dossier, comme nous le montre www.meilleurtaux.com

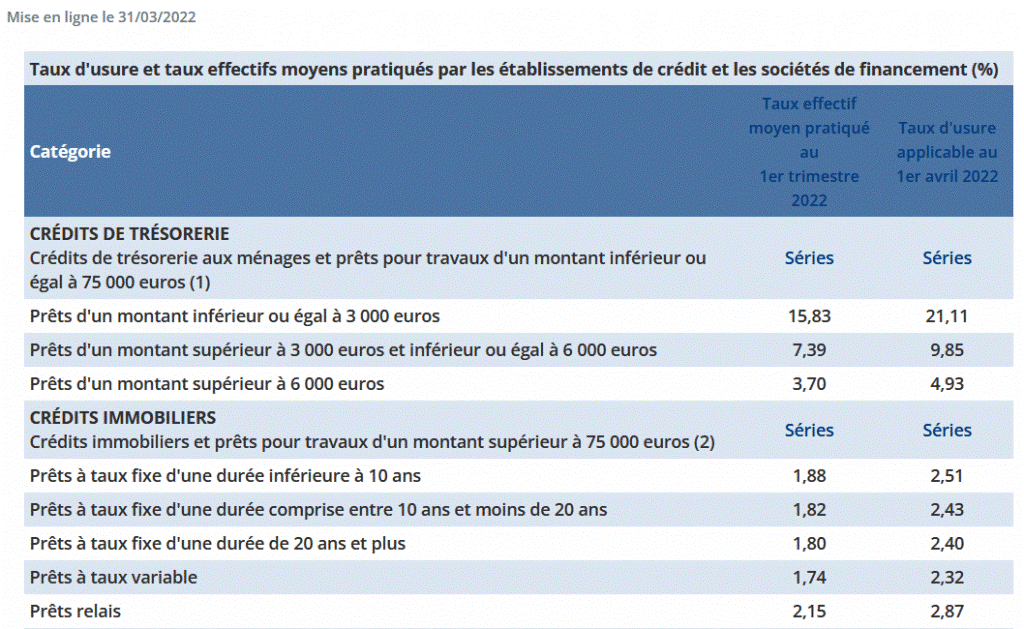

Cerise sur le gâteau, la banque de France vient de publier les taux d’usure qui doivent être appliqués pour le 2ème trimestre 2022 et surprise, ils sont en baisse ! Pour rappel, le TAEG de votre crédit immobilier ne peut pas dépasser le taux d’usure en vigueur.

Le taux d’usure est le taux maximum que la banque peut proposer pour un crédit immobilier

Le taux d’usure se compare avec le TAEG (Taux Annuel Effectif Global). Si le TAEG de votre crédit immobilier est supérieur au taux d’usure, la banque a l’obligation légale de refuser le crédit immobilier.

Le taux d’usure se calcule tous les trimestres. Il correspond à la moyenne des taux de crédit qui ont été proposés le trimestre dernier, majorée de 33%.

Le TAEG intègre le taux de votre crédit immobilier mais aussi l’ensemble des frais obligatoires qui y sont liés :

- Le taux du crédit immobilier (Taux nominal)

- Le taux de l’assurance emprunteur (TAEA = Taux Annuel Effectif Assurance)

- Les frais de dossier payés à la banque

- Les frais de garantie ou d’hypothèque

- Les frais de courtier

En résumé, le TAEG permet d’obtenir une vision globale, sous forme de taux, de tous les frais liés à votre crédit immobilier.

En intégrant tous ces frais, et en particulier l’assurance emprunteur, la différence entre le taux nominal de votre crédit immobilier et son TAEG est en moyenne de 0,70% et peut même dépasser les 1%. Cela est souvent le cas pour les personnes plus âgées, les fumeurs, etc … Tous ces profils qui sont considérés comme risqués par les assurances emprunteur.

On s’aperçoit donc que l’on arrive à un blocage. Les taux d’usure nous disent que les crédits immobiliers d’un montant de plus de 75.000€ et sur une durée de 20 ans ou plus, ne pourront pas avoir un TAEG supérieur à 2,4%, et cela jusqu’à la fin du mois de Juin.

Or, un bon dossier (dossier au-dessus de la moyenne) peut aujourd’hui prétendre à taux de 1,41% sur 20 ans, soit un TAEG de 2,11% en moyenne. Sur 25 ans, on arrive à 2,26%, très proche de la limite. D’ores et déjà, les emprunteurs ayant des profils peu attractifs pour les banques vont rapidement dépasser le taux d’usure, idem pour les emprunteurs avec des taux d’assurances élevés.

Si, comme cela est annoncé, les hausses de taux se poursuivent pendant les mois de Mai et Juin, même les bons dossiers vont finir par dépasser le taux d’usure, et seul les très bons dossiers auront la chance de pouvoir continuer à emprunter.

Comment baisser le TAEG de votre emprunt immobilier et passer sous le taux d’usure ?

En tant qu’investisseur immobilier, le crédit immobilier est essentiel pour avoir accès à l’effet de levier bancaire. Même s’il est toujours préférable d’avoir un taux faible, il vaut mieux avoir un crédit à un taux moyen, que pas de crédit du tout.

En effet, la rentabilité réelle et finale de votre investissement se calcule grâce au TRI (Taux de Rendement Interne) qui est très sensible à l’effet de levier.

Pour baisser votre TAEG et augmenter vos chances d’obtenir un crédit immobilier, il faudra travailler sur chacune des composantes du TAEG :

- Le taux nominal du crédit immobilier : C’est le plus important, le taux nominal impacte directement le TAEG. Mettez en concurrence les banques et allez chercher le taux le plus bas possible avec un dossier bancaire béton.

- L’assurance emprunteur : C’est le 2ème aspect le plus important. Voici comment négocier votre assurance emprunteur :

- Les banques ont souvent tendance à appuyer sur le taux d’assurance, car les emprunteurs regardent en priorité le taux du crédit immobilier (Sur l’un de mes crédits, j’ai réussi à faire passer le coût de mon assurance emprunteur de 17.000€ à 2.000€ sur un simple coup de fil en indiquant que je comptais faire une délégation d’assurance. Les banques ont une certaine marge de manœuvre …)

- Soyez vigilants sur les garanties liées à cette assurance (décès, PITA, ITT…). Si certaines ne vous sont pas utiles, demandez simplement à les retirer.

- Ajustez la quotité de votre assurance. Lors d’un emprunt en couple, il est fréquent d’assurer le crédit à 200% (100% chacun), ce qui double automatiquement le coût de l’assurance. Souvent, une quotité à 100% est suffisante pour de l’investissement locatif

- Les frais de dossier payés à la banque : ces frais sont largement négociables et peuvent vous permettre de passer sous le taux d’usure.

- Les frais de garantie ou d’hypothèque : ces frais sont rarement négociables.

- Les frais de courtier : Négociables également. Si vous être très juste niveau taux, vous pouvez faire vos recherches vous-même et vous passer du courtier pour éviter ces frais.

Cela s’additionne avec les nouvelles normes liées au HCSF, qui limitent énormément les emprunts immobiliers pour les investisseurs locatifs autant des taux d’endettement élevés.

Enfin, n’oublions pas que cette situation peut être vue comme une mauvaise nouvelle, mais aussi comme une bonne : beaucoup d’investisseurs vont avoir des difficultés à obtenir leur crédit immobilier, mais ce ne sera pas le cas pour les meilleurs profils et les investisseurs confirmés qui prendront le temps de soigner leur dossier bancaire. Ces investisseurs vont ainsi avoir moins de concurrence sur leurs achats immobiliers, et donc automatiquement une marge de négociation plus importante !