Le déficit foncier est un système qui permet de réduire vos impôts en réalisant des travaux dans un bien locatif. Grâce au déficit foncier « la part de charges supérieure à vos revenus fonciers, peut alors être déduit de votre revenu global (salaires ou pensions retraite par exemple) et vous permettre de diminuer le montant de votre impôt sur le revenu. »

Actuellement, le montant maximal pouvant être déduit chaque année est plafonné à 10 700€ (ou 15 300€ dans certains cas précis). Une nouvelle proposition de loi propose de doubler ce montant.

Bien que cela puisse apparaître comme une bonne nouvelle, nous allons vous présenter des cas concrets et exemple de calcul du déficit foncier avec ce nouveau plafond pour voir les réels impacts.

Exemple du fonctionnement du déficit foncier

Un propriétaire d’un petit immeuble a perçu en année X des revenus fonciers s’élevant à 7200€. Le montant de ses charges pour la même année est de 4900€ (dont 1300€ d’intérêt lié à l’emprunt et 3600 de charges diverses).

Durant cette même année, le propriétaire décide de faire des travaux d’entretien à hauteur de 4500€.

Son déficit foncier sera alors de 2200€. Calcul : (4900€ + 4500€) – 7200€

L’impact de la nouvelle réforme pour doubler le plafond du déficit foncier

Dans le but de lutter contre les passoires énergétiques, la nouvelle réforme prévoit que ce plafond monte à 21 400€. Ce doublement va permettre de réduire encore plus votre base d’imposition.

Concrètement ça change quoi ? Rien de telle qu’une comparaison pour vous permettre de mieux comprendre le déficit foncier et ce que son doublement va réellement changer.

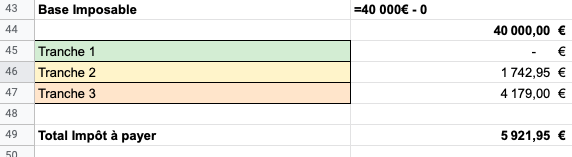

Cas numéro 1 : Aucun investissement immobilier

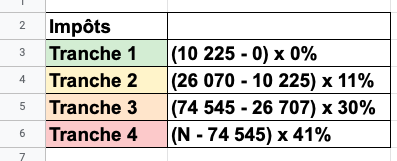

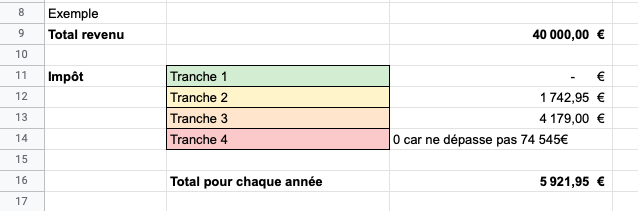

Prenons l’exemple d’une personne ayant 40 000€ de revenus par an.

Celle-ci va débourser en impôt, si elle n’investit pas : 5 921,95€/an d’impôt.

Cas numéro 2 : Déficit foncier plafonné à 10 700€

Année 1

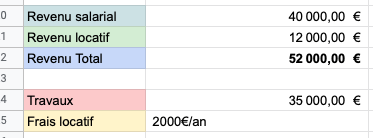

Cette personne décide d’investir dans un bien avec 35 000€ de travaux.

Ce bien rapporte 12 000€ de loyers par an et nécessite des frais locatifs à hauteur de 2000€ par an.

Voici un schéma explicatif de cet énoncé.

On peut considérer que les revenus locatifs annuel sont de 10 000€/an.

(Revenu locatif – Frais Locatif)

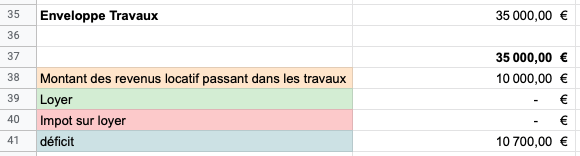

Ayant effectué des travaux durant cette première année, on considère que le revenu locatif ne couvre pas les charges de travaux, donc 0€ de revenu locatif durant cette première année. Il suffit de soustraire les loyers nets au montant des travaux.

(35 000€ – 10 000€)

Il nous reste alors 25 000€ dans l’enveloppe travaux.

Ayant effectué des travaux durant cette année 1, le propriétaire peut bénéficier d’un déficit foncier plafonné à 10 700€.

25 000€ étant largement supérieur à 10 700€, il est alors possible de soustraire le montant maximal de 10 700€ de notre base imposable.

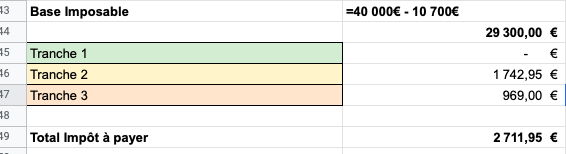

La base imposable est alors de 29 300€.

40 000€ – 10 700€.

Attention : la base imposable est bien 40 000€ et non 52 000€ (revenu salariaux + loyers) car on considère que les loyers sont utilisés pour payer les travaux donc il n’y a pas de bénéfice supplémentaire.

Voici l’imposition en année 1

Le propriétaire paiera 2 711,95€ d’impôt en année 1

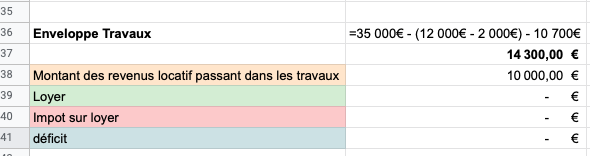

En année 2, l’enveloppe des travaux à déduire à diminuer à 14 300€

= 35 000 – (12 000-2 000)-10 700

La totalité des revenus locatif passe dans cette enveloppe travaux. Pour l’année 3, il restera donc, 4 300€. (14 300€ – 10 000€)

Année 2

En année 2, l’enveloppe des travaux à déduire à diminuer à 14 300€

=35 000€ – (12 000€ – 2 000€) – 10 700€

La totalité des revenus locatif passe dans cette enveloppe travaux.

Pour l’année 3, il restera donc, 4 300€. (14 300€ – 10 000€)

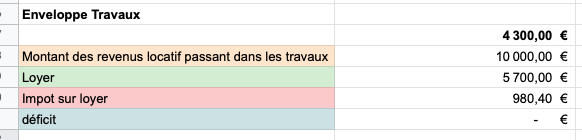

La base imposable est alors de 40 000€.

Le propriétaire paiera 5 921,95€ d’impôt en année 2

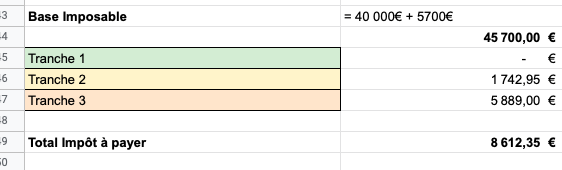

Année 3

En année 3, le revenu global augmentera de 5 700€

Cette augmentation provient des loyers, 10 000€, à qui l’on vient soustraire le reste de l’enveloppe travaux, 4 300€. La base imposable est de 45 700€.

Le propriétaire paiera 8 612,35€ d’impôt en année 3

= 1 742,95 + 5 889 + 980,40

Cas numéro 3 : Déficit foncier plafonné à 21 400€

Vous avez dorénavant compris le fonctionnement. Je ne vais revenir que sur les changements opérés par ce doublement.

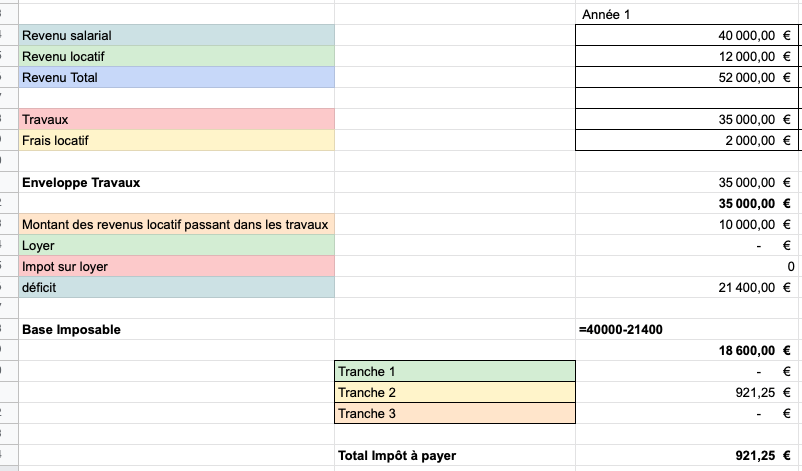

Année 1

Il est alors possible de déduire 21 400€ du revenu global.

Notre base imposable sera de 18 600€.

Le propriétaire paiera 921,25€ d’impôt en année 1

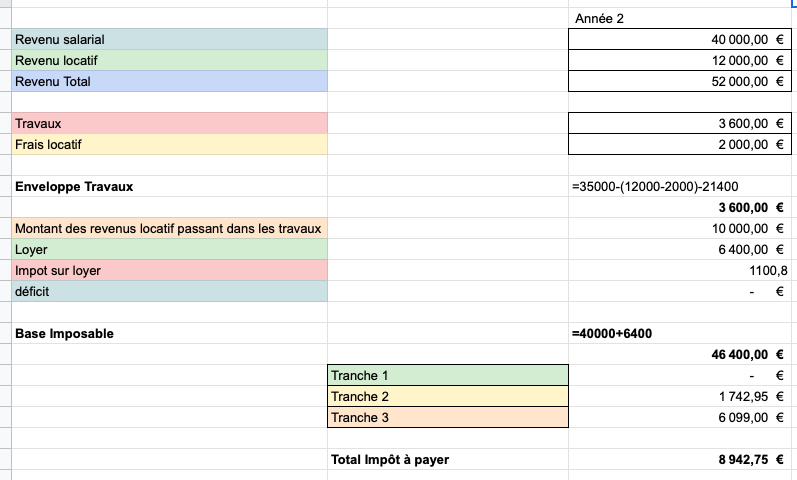

Année 2

L’enveloppe travaux a bien diminué, elle n’est plus que de 3 600€

=35 000€ – (12 000€ – 2 000€) – 21 400€

Nous constatons alors une augmentation du revenu global de 6 400€.

(Loyers – enveloppe de travaux restant) = 10 000€ – 3 600€

La base imposable est de 46 400€

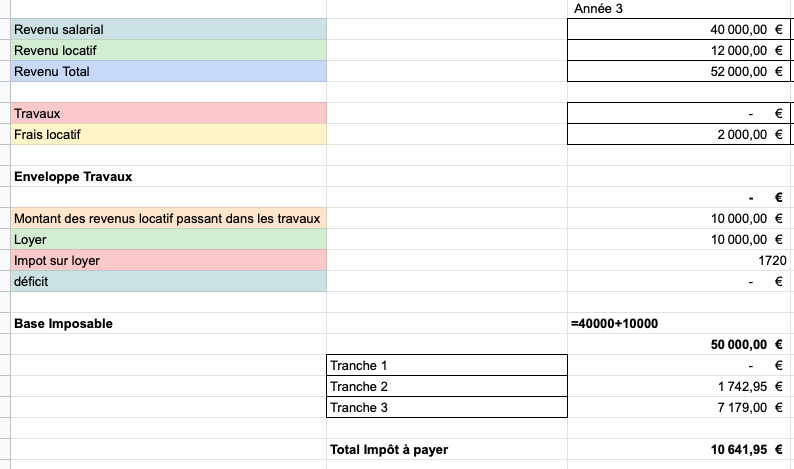

Année 3

Il n’y a plus d’enveloppe travaux à déduire en cette 3ème année.

La base imposable est de 50 000€. (Revenu + Loyer)

Le propriétaire paiera 10 641,95€ d’impôt en année 3

Tableau récapitulatif du calcul du déficit foncier

Voici le récapitulatif de notre exemple pour comprendre l’impact du doublement du déficit foncier sur nos impôts :

| Pas d’investissement | Déficit plafonné à 10 700€ | Déficit plafonné à 21 400€ | |

|---|---|---|---|

| Année 1 | 5,921.95 € | 2,711.95 € | 921.25 € |

| Année 2 | 5,921.95 € | 5,921.95 € | 8,942.75 € |

| Année 3 | 5,921.95 € | 8,612.35 € | 10,641.95 € |

| Total | 17,765.85 € | 17,246.25 € | 20,505.95 € |

On remarque qu’avec le doublement du plafond du déficit foncier l’imposition est plus avantageuse la 1ere année uniquement. À partir de la 2e année, les impôts sont plus importants

Au total nous paierons plus d’impôts avec le doublement du déficit foncier que sans.

À noter qu’à partir de la 4e année, les impôts seront identiques dans les 2 cas car la « réserve » de déficit est vide.

Quelles charges peuvent être déduites du revenu foncier ?

La liste des postes de travaux déductible des revenus foncier est très claire et comprend notamment :

- Les intérêts de votre crédit ainsi que les frais associés à celui-ci

- Les primes d’assurance

- L’indemnité de relogement ou d’éviction d’un locataire

- Les charges locatives, dans le cas ou le locataire n’ayant pas rempli à obligations après le 31 décembre de l’année suivant son départ

- Les provisions pour charges (en copropriété)

- Les travaux de rénovation ou d’entretien

- Les impôts liés au logement

- Les frais d’administration et de gestion du bien

Conclusion

Ce doublement du déficit foncier qui peut sembler être une bonne nouvelle entraînera une augmentation du montant des impôts.

Dans le cas où vous ne touchez pas de loyer sur l’année, le calcul du déficit foncier sans loyer est différent et nous avons fait un article dédié à ce cas de figure.

Avec Lybox, vous pourrez comparer les différents régimes fiscaux directement lors de l’analyse d’un bien.

Un service très utile en ces temps de réformes fiscales.

Cette article vous est offert par LyBox, l’application tout-en-un des investisseurs immobiliers

rentable.

Nos utilisateurs trouvent des biens rentables 7 fois plus vite depuis qu'ils utilisent LyBox. Si vous

souhaitez essayer LyBox, nous vous offront 15 jours d'essai gratuitement, sans engagement et sans carte

bancaire.

Cette article vous est offert par LyBox, l’application tout-en-un des investisseurs immobiliers

rentable.

Nos utilisateurs trouvent des biens rentables 7 fois plus vite depuis qu'ils utilisent LyBox. Si vous

souhaitez essayer LyBox, nous vous offront 15 jours d'essai gratuitement, sans engagement et sans carte

bancaire.