L’année 2024 marque un tournant dans le paysage du crédit immobilier, avec une baisse notable des taux d’intérêt dès janvier. Cette évolution, après une période dans 2 ans de hausse, ouvre de nouvelles perspectives pour les investisseurs immobiliers locatifs. Examinons de plus près cette tendance et ses implications.

Un marché en mutation : la baisse des taux d’intérêt

Après deux années de hausse, les taux d’intérêt des crédits immobiliers ont entamé une baisse significative, passant de 4,49% fin novembre 2023 à 4,01% en février 2024. Cette évolution est le résultat de plusieurs facteurs, notamment une politique monétaire stabilisée et une volonté des banques de redynamiser le marché.

Bien qu’il soit prématuré d’évoquer un renversement définitif de tendance sur le marché, il est indéniable que cette baisse à un impact fort sur la production de prêts immobiliers qui est en augmentation, avec une croissance de +8,5% en janvier 2024 comparé à décembre 2023.

Impact sur le pouvoir d’achat immobilier

Cette baisse des taux d’intérêt représente une opportunité pour les investisseurs immobiliers locatifs. Elle leur permet d’accroître leur pouvoir d’achat et de considérer des investissements jusqu’alors inaccessibles.

Voici un tableau concret qui vous montre l’impact de cette baisse de taux sur la mensualité de credit. Pour un prêt à 300 000 euros, cela représente environ 78€ / mois.

| Période | Taux pour 25 ans | Mensualité |

|---|---|---|

| Décembre 2021 | 1.13 % | 1148.36 € |

| Février 2022 | 1.17 % | 1153.85 € (+5.49 €) |

| Octobre 2022 | 2.17 % | 1296.54 € (+142.68 €) |

| Janvier 2023 | 2.74 % | 1382.40 € (+85.86 €) |

| Septembre 2023 | 4.18 % | 1613.48 € (+231.08 €) |

| Novembre 2023 | 4.64 % | 1691.43 € (+77.95 €) |

| Février 2024 | 4.18 % | 1613.48 € (-77.95 €) |

C’est certes mieux mais toujours 465 € / mois de plus que fin 2021. De quoi relativiser cette baisse qui devra se poursuivre sur les prochains mois pour avoir un impact réel sur les transactions immobilières.

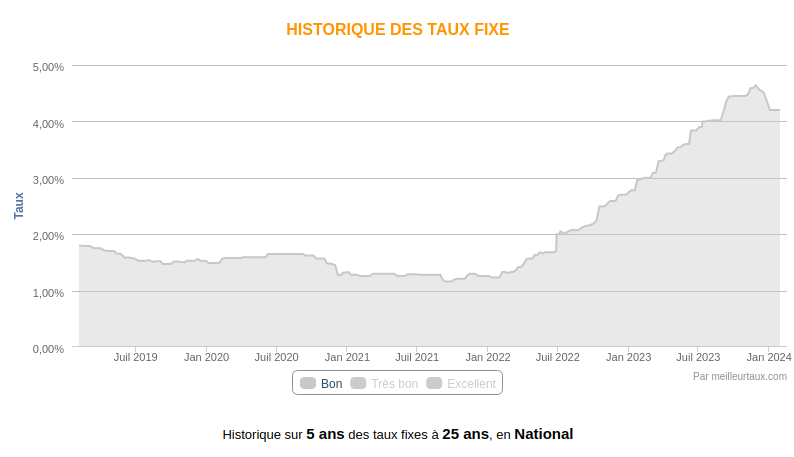

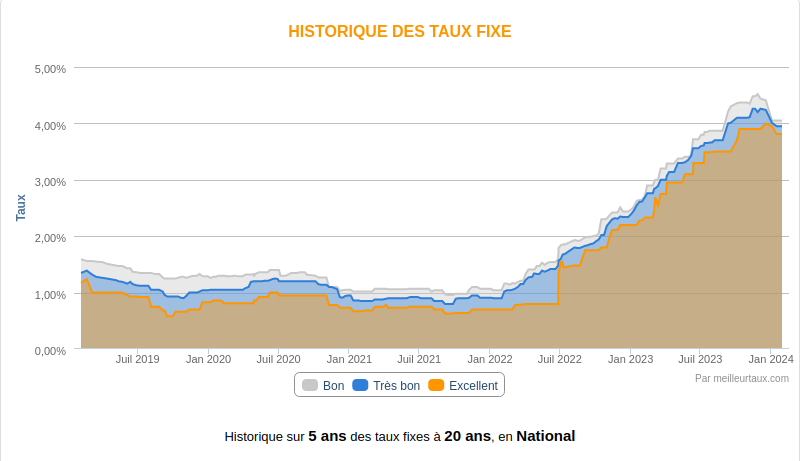

Historique d’évolution des taux immobilier depuis 2022

Depuis janvier 2022 les taux des crédits immobilier ont augmenté de façon discontinue pour atteindre les 4.5%. Après ses deux années de hausse, la tendance s’inverse et les taux sont maintenant inférieurs à 4% :

Voici un tableau récapitulatif de l’évolution des taux d’intérêt depuis décembre 2021, illustrant la tendance à la hausse suivie d’une récente baisse :

| Période | Taux moyen | Sur 15 ans | Sur 20 ans | Sur 25 ans |

|---|---|---|---|---|

| Décembre 2021 | 1.06 % | 0.86 % | 0.99 % | 1.13 % |

| Février 2022 | 1.09 % (+0.03 %) | 0.93 % (+0.07 %) | 1.03 % (+0.04 %) | 1.17 % (+0.04 %) |

| Octobre 2022 | 2.05 % (+0.96 %) | 1.92 % (+0.99 %) | 2.06 % (+1.03 %) | 2.17 % (+1.00 %) |

| Janvier 2023 | 2.59 % (+0.54 %) | 2.43 % (+0.51 %) | 2.59 % (+0.53 %) | 2.74 % (+0.57 %) |

| Septembre 2023 | 3.98 % (+1.39 %) | 3.81 % (+1.38 %) | 4.04 % (+1.45 %) | 4.18 % (+1.44 %) |

| Novembre 2023 | 4.49 % (+0.51 %) | 4.36 % (+0.55 %) | 4.52 % (+0.48 %) | 4.64 % (+0.46 %) |

| Février 2024 | 4.01 % (-0.48 %) | 3.85 % (-0.51 %) | 4.05 % (-0.47 %) | 4.18 % (-0.46 %) |

Cette trajectoire des taux d’intérêt souligne l’importance d’une veille constante du marché pour les investisseurs, afin de saisir les meilleures opportunités de financement.

Analyse des taux de crédit immobilier en février 2024

Amorcé début décembre, la baisse des taux immobilier se confirme. Sur le graphique ci-dessous on voit clairement le retournement et nous espérons que cette baisse soit durable.

Même s’il est peu probable que nous retrouvions des taux aux alentours et sous les 1% comme nous avons pu connaître ses dernières années, une stabilisation des taux aux alentours des 3% semble nécessaire pour lancer le marché de l’immobilier.

L’Observatoire Crédit Logement CSA a également envisagé cette possibilité. Selon ses prévisions, les taux pourraient descendre à une moyenne de 3,25% d’ici la fin de l’année, enregistrant une baisse significative à partir de juin.

Quoi qu’il en soit et peu importe l’évolution des taux, à la hausse ou à la baisse c’est toujours le meilleur moment pour acheter grâce à la renégociation des crédits immobiliers. Nous vous l’expliquions dans notre podcast dont voici un extrait :

@cornuthomas Les taux de crédit immobilier sont semi variables en France ! Nous avons une chance formidable en France, c’est de pouvoir renégocier les taux de crédit quand ils baissent, mais de garder le même taux quand ils montent. Abonne toi pour en apprendre sur l’investissement immobilier locatif ! #Immobilier #creditimmobilier #taux #investissementlocatif #investissementimmobilier #LyBox ♬ son original – Thomas Cornu

Les taux de crédit immobilier sont semi variables en France ! Nous avons une chance formidable en France, c’est de pouvoir renégocier les taux de crédit quand ils baissent, mais de garder le même taux quand ils montent.

Thomas Cornu

Des conditions d’accès au crédit plus favorable

L’évolution des taux immobiliers permet ainsi aux emprunteurs de profiter de conditions plus favorables pour leurs projets et certaines banques ont déjà revu leurs conditions à la baisse et cette tendance devrait se poursuivre dans les semaines à venir.

- Allongement de la durée d’emprunt : Devenu très rare en 2023, l’octroi de prêts sur 30 ans est de nouveau possible en 2024

- Pret bonifiés : Les prêts bonifiés complémentaires pour les primo-accédants pouvant aller jusqu’à 25.000 euros sont de plus en plus courants

« C’est le printemps de l’immobilier avant le printemps ! Les banques sont très volontaristes (…) Tout est mis en œuvre pour stimuler le marché et permettre aux Français de se projeter à nouveau dans un achat immobilier et lever l’attentisme »

Cécile Roquelaure, directrice des études d’Empruntis

Conclusion

La baisse des taux d’intérêt en 2024 ouvre une fenêtre d’opportunité pour les investisseurs immobiliers locatifs et l’espérance d’une baisse durable dans un marché très fragilisé.