Définition et fonctionnement de l’impôt sur les sociétés

L’IS est un impôt prélevé sur les bénéfices des entreprises. Pour une SCI, cela signifie que les bénéfices générés par la location ou la vente de biens immobiliers sont soumis à cet impôt. Contrairement à l’impôt sur le revenu, où chaque associé est imposé individuellement, l’IS s’applique directement au niveau de la société.

Pourquoi choisir l’IS pour une SCI ?

Tout d’abord, il convient de comprendre pourquoi une SCI pourrait opter pour l’IS. De manière générale, une SCI est transparente fiscalement, c’est-à-dire qu’elle n’est pas imposée directement, mais ses associés le sont sur leur quote-part de bénéfices au prorata de leurs parts dans la société. Cela signifie que les revenus de la SCI sont considérés comme des revenus fonciers et sont ajoutés aux autres revenus perçus par les associés avant d’être imposables.

Cependant, il existe certaines situations où il peut être avantageux pour une SCI d’être soumise à l’IS :

- Lorsque les associés ont un taux marginal d’imposition élevé, ils peuvent vouloir éviter que les revenus de la SCI ne viennent alourdir leur imposition personnelle.

- Lorsque les associés prévoient de réinvestir les bénéfices de la SCI dans l’entreprise, il peut être intéressant de choisir l’IS pour bénéficier d’un taux d’imposition réduit.

- Dans certains cas, l’IS peut permettre une meilleure gestion de la trésorerie en évitant une imposition immédiate sur les bénéfices.

Néanmoins, il est crucial de bien comprendre les implications fiscales de ce choix et d’être conscient des différentes règles applicables en matière de calcul de l’impôt lorsqu’une SCI choisit d’être soumise à l’IS.

Comment opter pour l’impôt sur la société pour votre SCI et les conséquences

Vous vous demandez peut-être comment et pourquoi opter pour l’IS pour votre SCI ? Le choix de l’IS se fait par une simple déclaration aux impôts, mais attention, cette décision est irrévocable.

L’imposition à l’IS donne de nombreux avantages fiscaux, tels que l’amortissement des biens et la déductibilité des frais d’acquisition. Cependant, cette option entraîne une imposition sur la plus-value immobilière et les dividendes versés aux associés sont fiscalisés au PFU de 30 %.

Cette option entraîne la perte de certains avantages fiscaux liés à l’impôt sur le revenu, comme l’abattement pour durée de détention.

Quelles sont les charges déductibles en SCI à l’IS

En SCI à l’IS, diverses charges peuvent être soustraites du bénéfice avant le calcul de l’impôt. Ces charges doivent être essentielles à l’activité de la SCI, notamment pour l’acquisition et la conservation de la propriété. Selon l’article 31 du code général des impôts, voici les charges déductibles :

- Frais d’entretien et de réparation pour garder le bien en état.

- Dépenses assumées par le propriétaire pour le compte du locataire.

- Primes d’assurance.

- Provisions pour charges de copropriété.

- Dépenses pour des travaux d’amélioration, comme l’installation d’une cuisine équipée.

- Intérêts d’emprunt.

- Rémunération du gérant de la SCI.

- Frais de gestion des immeubles, incluant la rémunération de services tels que le concierge.

- Taxes diverses.

- Frais d’amortissement du bien.

- Frais de notaire et d’agence immobilière.

Les SCI à l’IS bénéficient d’une plus grande latitude en matière de déductions par rapport aux SCI à l’IR. En cas de déficit, une SCI à l’IS peut le reporter sur les dix exercices fiscaux suivants, permettant ainsi une réduction significative de l’impôt sur une période étendue.

Fonctionnement de l’amortissement pour les SCI à l’IS

L’amortissement est un concept clé pour les SCI à l’IS. Il permet de réduire le bénéfice imposable en tenant compte de la dépréciation des biens immobiliers.

Concrètement, cela signifie que vous pouvez déduire une partie de la valeur du bien de vos bénéfices chaque année, réduisant ainsi l’impôt dû. C’est un avantage non négligeable, qui peut considérablement influencer votre stratégie d’investissement immobilier.

L’amortissement est une caractéristique clé des SCI à l’IS, permettant de réduire le bénéfice imposable en tenant compte de la dépréciation des biens immobiliers. Les taux et les durées de dépréciation son variable suivant les postes. Voici un tableau récapitulatif de l’amortissement en SCI :

| Élément Amortissable | Durée de Vie Estimée | MONTANT Du PRIX Total | Taux d’Amortissement Annuel |

|---|---|---|---|

| Équipement | 15 ans | 13,5 % | 6.66 % |

| Agencement | 10 ans | 13,5 % | 10 % |

| Façade et Étanchéité | 20 ans | 9 % | 5 % |

| Meubles et Travaux | 5 ans | Au réel | 20 % |

| Gros Œuvre | 35 ans | 54 % | 2,85 % |

| Terrain | Non amortissable | 10% | Non amortissable |

Règles et calcul de l’impôt pour les SCI

Le calcul de l’impôt pour une SCI soumise à l’IS dépend des bénéfices réalisés par la société. Ceux-ci sont principalement constitués des revenus locatifs perçus, auxquels on soustrait l’ensemble des charges et frais supportés par la société au cours de l’année (charges de copropriété, travaux, intérêts d’emprunt…).

Une fois le bénéfice net déterminé, il convient de prendre en compte le taux d’imposition applicable. Il existe deux taux : le taux normal et le taux réduit :

- Pour les bénéfices inférieurs ou égaux à 42 500 €, le taux d’imposition est de 15 %.

- Pour les bénéfices excédant 42 500 €, le taux d’imposition s’élève à 25 %.

Exemples de calcul du montant de l’impôt d’une SCI à l’IS

Prenons un exemple concret : si une SCI réalise un bénéfice annuel de 20 000 € et après déduction de toutes ses charges, se retrouve avec un bénéfice net de 4 000 €, l’impôt sur les sociétés à payer serait de 600 €, ce qui correspond à 15 % de 4 000 €.

Voici un 2ᵉ exemple avec une SCI qui réalise un bénéfice annuel de 50 000 €. Après déduction de toutes ses charges, supposons qu’elle se retrouve avec un bénéfice net de 45 000 €. Dans ce cas, l’impôt sur les sociétés serait calculé comme suit :

- Sur les premiers 42 500 €, le taux d’imposition est de 15 %. Donc, 15 % de 42 500 € équivalents à 6 375 €.

- Sur le reste, soit 2 500 € (45 000 € – 42 500 €), le taux d’imposition est de 25 %. Donc, 25 % de 2 500 € équivalents à 625 €.

L’impôt total sur les sociétés à payer par la SCI serait donc de 7 000 € (6 375 € + 625 €).

Quels avantages fiscaux présente le régime de l’IS pour une SCI ?

Amortissement du bien immobilier et des aménagements

L’un des principaux avantages fiscaux du régime de l’IS pour une SCI réside dans la possibilité d’amortir le bien immobilier et les aménagements réalisés. L’amortissement correspond à la répartition des sommes investies pour l’achat ou la réalisation de ces biens sur leur durée d’utilisation probable. Ainsi, chaque année, une partie du coût de ces éléments vient réduire le bénéfice imposable, ce qui permet une diminution de l’impôt sur les sociétés dû.

Report de déficit

Une autre spécificité intéressante du régime de l’IS réside dans la possibilité de reporter les déficits non encore déduits reportables sur les bénéfices des années suivantes (sans limitation de montant ni de durée).

L’imposition des dividendes aux associés

Enfin, il convient de souligner que si une SCI soumise à l’IS décide de distribuer une partie de ses bénéfices sous forme de dividendes, ceux-ci seront imposés entre les mains des associés selon le régime des dividendes, soit par le prélèvement forfaitaire unique (PFU) au taux de 30 % ou sur option pour l’imposition au barème progressif avec application de l’abattement de 40 %.

Comment faire une simulation d’impôt sur les SCI à l’IS

Pour estimer l’impôt dû par votre SCI à l’IS, il est judicieux d’utiliser un simulateur en ligne. Ces outils intègrent les différents paramètres de votre SCI, comme les revenus locatifs, les charges, les amortissements, et bien sûr, le taux d’imposition. Cela vous donne une vision claire et précise de votre situation fiscale, vous aidant à prendre des décisions éclairées pour votre investissement immobilier.

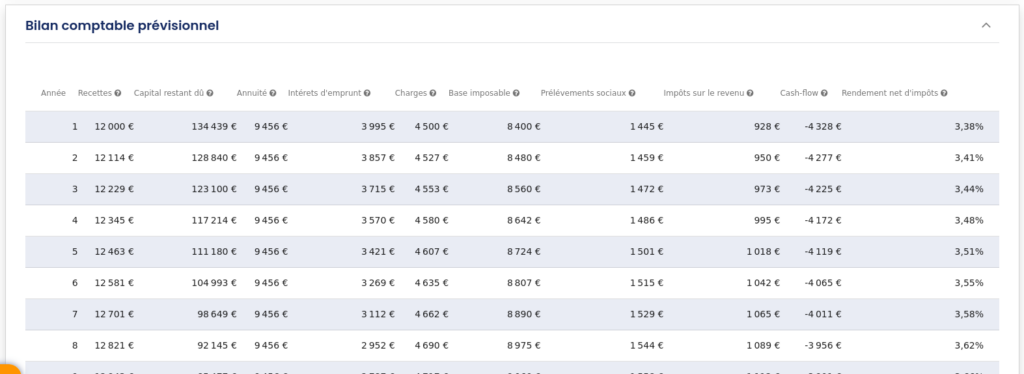

LyBox vous propose un simulateur de fiscalité immobilière qui vous permet d’obtenir une simulation d’impôt pour votre SCI à l’IS ainsi qu’un bilan comptable prévisionnel sur 30 ans.