Les sociétés ne sont pas uniquement des sources de revenus pérennes ou encore de bons investissements, elles s’accompagnent également de diverses obligations et responsabilités. Et les déclarations des revenus de la SCI aux impôts en fait partie.

Dans le cas particulier d’une Société Civile Immobilière (SCI), il faut distinguer celles soumises au régime de l’impôt sur le revenu, de celles soumises à celui de l’impôt sur les sociétés.

Dans le présent article, vous trouverez toutes les informations que vous recherchez sur la manière de déclarer les revenus d’une SCI suivant son régime fiscal, comment déclarer les biens immobiliers d’une SCI, ou encore comment créer un compte impôts pour une SCI et bien sûr la procédure à suivre en cas d’absence de revenus. Détails à suivre !

Comment sont imposés les revenus d’une SCI

L’acronyme SCI désigne une Société Civile Immobilière. Ce type de société est destiné à assurer la gestion de biens immobiliers, ainsi que la transmission d’un patrimoine.

D’un point de vue juridique (articles 1845 et suivants du Code civil), une SCI a nécessairement un objet civil, et ne peut avoir d’activité commerciale. Une exception existe : la location de biens meublés. Ce cas de figure soumet automatiquement la SCI au régime de l’impôt sur les sociétés, dès lors que l’activité commerciale de location est exercée à titre habituel ou que les recettes commerciales dépassent 10 % du total des recettes.

Commençons par aborder les différences de déclarations entre les SCI relevant de l’impôt sur le revenu, et celles relevant de l’impôt sur les sociétés.

Déclaration de revenus d’une SCI à l’IR (impôt sur le revenu)

Il faut savoir que la plupart des SCI relèvent de l’impôt sur le revenu. La déclaration des revenus du gérant et la quote-part revenant à chaque associé sont les principales informations devant figurer sur la déclaration de revenus de la SCI. Voici les détails.

La déclaration du gérant, un facteur clé

Tout d’abord, il ne faut pas négliger la déclaration du gérant. Elle doit être faite chaque année, sans exception, au plus tard le deuxième jour ouvré suivant le 1er mai. Sont concernés l’ensemble des revenus perçus par le gérant au cours de l’année N-1.

En cas de fraude, la responsabilité du gérant peut être engagée.

Ne pas oublier la déclaration des associés

Au-delà du gérant, les associés doivent également procéder à la déclaration des revenus perçus par le biais de leur quote-part. Ces revenus sont déclarés en tant que revenus fonciers.

Chaque associé doit procéder au calcul de son revenu net foncier. Pour y parvenir, il doit déduire les divers frais et charges de ses revenus bruts fonciers. Ensuite, le résultat obtenu doit être renseigné dans le formulaire 2044, lequel accompagnera la déclaration générale des revenus imposables.

Si le montant total des revenus fonciers est supérieur à 15 000 €, le régime réel sera obligatoirement appliqué. A contrario, si ce montant est inférieur à 15 000 €, le régime réel n’est qu’une option, et non une obligation. Toutefois, opter pour le régime réel reste très intéressant, notamment afin de pouvoir déduire les dépenses de gestion des biens immobiliers.

Qu’en est-il de la déclaration des déficits fonciers ?

Le résultat d’une SCI peut s’avérer déficitaire. Ce déficit foncier doit ainsi résulter de dépenses directement liées à la gestion de biens immobiliers. A partir de là, les associés auront la possibilité de déduire le déficit correspondant de leurs revenus fonciers globaux, avec un plafond fixé à 10 700 € par an (15 300 € à travers la loi Périssol).

Deux cas particuliers peuvent alors faire leur apparition :

- le revenu foncier global est trop faible pour intégrer le déficit : le déficit sera imputable sur les revenus globaux des 6 années qui suivent,

- le déficit foncier dépasse le plafond de 10 700 € par an : il pourra être imputé sur les revenus fonciers des 10 années qui suivent.

Déclaration de revenus d’une SCI à l’IS (impôt sur les sociétés)

L’impôt sur les sociétés est le second régime fiscal auquel peuvent être soumises les SCI. On distingue ici la déclaration générale de la société, de celle des associés ayant accès à un partage des bénéfices.

La SCI à l’IS est une structure souvent privilégiée pour sa flexibilité fiscale. Le calcul des revenus d’une SCI à l’IS sur un principe clé : l’amortissement. Cette méthode permet, en effet, de réduire les impôts en déduisant la dépréciation des biens immobiliers du résultat fiscal. Concrètement, cela signifie que vous pouvez diminuer le montant imposable en tenant compte de l’usure et du vieillissement de vos biens. Cette approche, bien que complexe, est particulièrement avantageuse pour les investisseurs immobiliers, car elle permet d’optimiser la charge fiscale.

La déclaration générale de la SCI

Dans le cadre de l’impôt sur les sociétés, la société est directement imposée, et non le gérant. La SCI devra ainsi compléter le formulaire 2065, et déposer une déclaration de revenus au Service des Impôts des Entreprises (SIE) compétent.

Cette démarche devra être réalisée au plus tard le deuxième jour ouvré suivant le 1er mai, concernant les loyers perçus sur l’année N-1. Le délai s’étend à 90 jours suivant la clôture de l’exercice comptable dans le cas où l’exercice comptable de la SCI ne serait pas aligné sur l’année civile.

Les bénéfices seront ainsi imposés : les revenus diminués des dépenses (charges, frais de gestion, réparations …). Les taux diffèrent suivant le montant des bénéfices :

- 15 % s’ils sont inférieurs à 42 500 €,

- 25 % s’ils dépassent le seuil de 42 500€, depuis le 1er janvier 2023

Partage des bénéfices et déclaration des associés

Lorsqu’une SCI prend la décision de partager les bénéfices entre tous les associés, il ne faut pas considérer que ces bénéfices se contentent de disparaître de la déclaration générale propre à la SCI. Bien au contraire.

Les bénéfices ainsi perçus par les associés, provenant directement de la SCI, doivent être déclarés dans le formulaire 2042, au sein de la rubrique « revenus des valeurs et capitaux mobiliers ».

Est-il obligatoire d’avoir un comptable en SCI ?

Bien que non obligatoire, l’expertise d’un comptable est un atout précieux pour la bonne gestion d’une SCI.

La gestion d’une Société Civile Immobilière (SCI) implique souvent une complexité comptable et fiscale non négligeable, surtout pour celles soumises à l’Impôt sur les Sociétés (IS).

Obligation comptable d’une SCI à l’IR

Il n’existe pas d’obligation légale pour une SCI de recourir aux services d’un comptable professionnel et peut se limiter à la tenu d’une simple comptabilité de trésorerie si la SCI est assujettie à l’impôt sur le revenu dans la catégorie des revenus fonciers (qui doivent soumettre annuellement une déclaration n° 2072) et que les associés sont des personnes physiques.

Néanmoins, compte tenu des enjeux fiscaux, des déclarations à effectuer, et de la gestion des amortissements, il est fortement conseillé, de s’entourer d’un expert-comptable. Ce professionnel pourra non seulement assurer la conformité de vos déclarations et la tenue de votre comptabilité, mais aussi vous apporter des conseils stratégiques pour optimiser votre fiscalité et gérer efficacement votre patrimoine immobilier.

Obligation comptable d’une SCI à l’IS

Si vous choisissez de structurer votre SCI sous le régime de l’Impôt sur les Sociétés (IS), sachez que la législation exige, à l’instar des entreprises commerciales, la tenue d’une comptabilité en partie double, également connue sous le nom de comptabilité d’engagement.

Elle doit suivre un plan comptable et respecter les règles de la comptabilité en partie double. Cela implique la tenue d’un plan de comptes, de livres comptables (y compris un livre d’enregistrement, un grand-livre des comptes, et une balance des comptes), un compte de résultat annuel, un bilan comptable annuel, une déclaration fiscale, et un livre d’inventaire. Le compte de résultat récapitule les charges et les produits pour déterminer le résultat net (bénéfice ou perte), tandis que le bilan comptable reflète la situation financière de la société. Enfin, un inventaire annuel est requis pour recenser tous les éléments d’actif et de passif de la SCI.

SCI : Quid en cas d’absence de revenus ?

Ce qu’il faut garder à l’esprit, c’est que le gérant et les associés d’une SCI sont obligatoirement tenus de faire une déclaration. Cela y comprit en l’absence totale de revenus.

Des subtilités existent entre les SCI relevant de l’impôt sur le revenu de celles relevant de l’impôt sur les sociétés.

Si la SCI est soumise à l’impôt sur le revenu

Si la SCI ne génère aucun revenu alors qu’elle loue un bien d’habitation et qu’elle est soumise à l’impôt sur revenu, il suffira de compléter le formulaire 2072-S-SD. L’exemple le plus fréquent est la mise à disposition d’un bien à un associé, gratuitement.

En principe, la SCI n’est pas tenue de réaliser de déclaration d’impôt les années suivantes. Cependant, il faut savoir que cette dispense de déclaration n’est valable que si les informations communiquées à l’administration lors de la toute première déclaration d’impôt sont restées inchangées.

Si la SCI est soumise à l’impôt sur les sociétés

Dans le cas d’une SCI soumise cette fois-ci à l’impôt sur les sociétés, le fait de mettre à disposition un bien à un associé, et cela gratuitement, ne dois pas être pris à la légère.

Ce type d’actions peut être qualifié d’acte anormal de gestion, et ainsi mener à un redressement fiscal. L’associé concerné est toujours en mesure de déclarer ce bien comme un avantage en nature. Malgré cela, il est plutôt recommandé aux SCI de percevoir un loyer de la part de leur associé, afin de prévenir toute complication juridique ou fiscale.

Comment déclarer les biens immobiliers d’une SCI

Depuis 2023, cette obligation déclarative s’applique à tous les propriétaires, qu’ils soient particuliers ou entreprises, de biens immobiliers à usage d’habitation. Elle concerne notamment les propriétaires indivis, les usufruitiers, ainsi que les sociétés civiles immobilières (SCI).

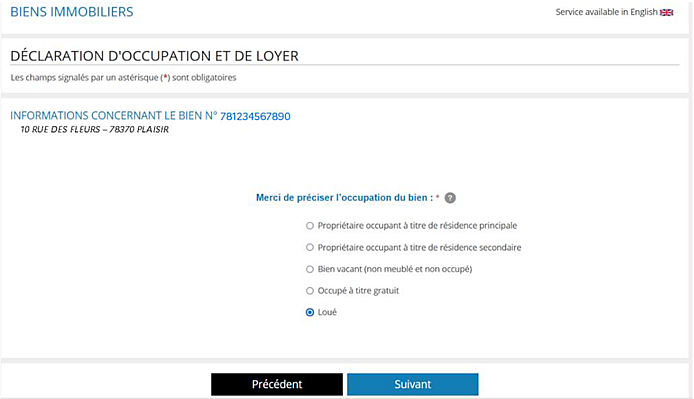

Cette étape est cruciale et doit être effectuée avec rigueur. La déclaration se fait généralement en ligne sur le site des impôts. Vous devrez y lister tous les biens immobiliers détenus par la SCI, en précisant leur valeur et leur usage (location meublée, par exemple). En absence de déclaration, vous risquez une amende de 150€ pour chaque bien non déclaré.

Lors de votre 1ʳᵉ déclaration, vous devez activer le service « Gérer mes biens immobiliers » sur votre espace en ligne impot.gouv.fr

Lors de chaque changement de locataire, vous devez effectuer les modifications sur votre interface afin que les informations soient toujours à jour pour l’administration fiscale.

Comment créer un compte impôts pour une SCI

Enfin, créer un compte impôts pour une SCI est une démarche relativement simple, mais essentielle. Rendez-vous sur le site officiel des impôts et suivez les instructions pour créer un espace professionnel.

Vous aurez besoin du numéro SIRET de votre SCI et de quelques autres informations administratives. Une fois le compte créé, vous pourrez gérer en ligne toutes vos obligations fiscales, ce qui représente un gain de temps considérable.

Suite à la validation de votre demande de création d’espace, le service des impôts vous fera parvenir un code d’activation par courrier postal. Une fois reçu, vous aurez un délai de 30 jours pour activer votre espace et saisir vos informations bancaires. Après cette étape, vous aurez un accès immédiat aux services en ligne.

Cette démarche peut être effectuée par votre comptable et vous pouvez ainsi partager votre compte avec lui et géré ainsi les différents services.