Investir dans l’immobilier est non seulement une excellente manière de bâtir un patrimoine, mais c’est également un moyen astucieux de réduire le montant de ses impôts. En France, plusieurs dispositifs permettent aux particuliers d’alléger leur fiscalité tout en investissant dans le locatif. Parmi ces solutions, nous trouvons les dispositifs Pinel, Denormandie, Censi Bouvard, Malraux ainsi que le déficit foncier. Cet article explore comment tirer profit de ces options pour optimiser vos finances.

Investissement pinel : réduction d’impôt et constitution d’un patrimoine

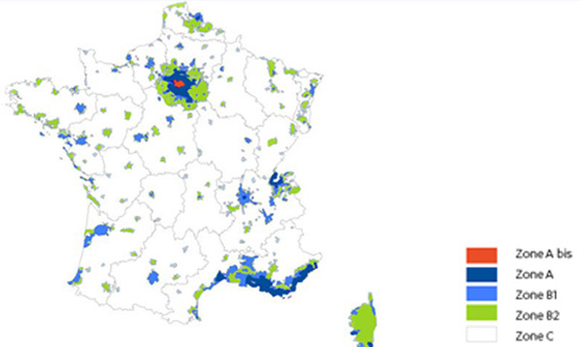

Le dispositif Pinel permet aux investisseurs de bénéficier d’une réduction d’impôt en acquérant un bien immobilier neuf ou en état futur d’achèvement, destiné à la location. Pour profiter de cette défiscalisation, il convient de respecter certains critères comme la durée de mise en location et les plafonds de loyers fixés par zones géographiques (A, A bis, B1 et B2).

Ce mécanisme offre des réductions d’impôts allant jusqu’à 21 % du montant investi, répartis sur une durée de location de 6, 9 ou 12 ans. Par exemple, un investissement de 300 000 euros peut vous permettre de réduire votre imposition jusqu’à 63 000 euros, soit 21 000 euros pour chaque période de 3 ans.

Pour mieux comprendre comment maximiser les avantages de ce dispositif, vous pouvez consulter ce guide sur la défiscalisation.

Les zones éligibles

Il est crucial de bien choisir l’emplacement de votre investissement Pinel. Les zones éligibles sont strictement définies par l’État pour encourager la construction dans des zones où la demande locative est forte. Voici un aperçu des principales zones :

- Zone A bis : Paris et 76 communes environnantes.

- Zone A : Agglomérations parisienne hors Zone A bis, la Côte d’Azur, genevoise française.

- Zone B1 : Grandes agglomérations avec plus de 250 000 habitants.

- Zone B2 : Villes-centres de certaines grandes agglomérations, zones frontalières ou littorales.

Investissement denormandie : revitaliser les centres-villes

Le dispositif Denormandie se concentre essentiellement sur la rénovation de biens anciens situés dans les centres-villes dégradés. L’objectif est double : réhabiliter un bien pour le louer et bénéficier d’une réduction d’impôt, similaire au dispositif Pinel.

Avantages fiscaux

En investissant via le dispositif Denormandie, vous pouvez obtenir une réduction d’impôt pouvant aller jusqu’à 21 %, répartie sur des durées de 6, 9 ou 12 ans, exactement comme pour le dispositif Pinel. Cela encourage les contribuables à investir dans des zones nécessitant une revalorisation immobilière.

Conditions d’éligibilité

Pour être éligible à ce dispositif, quelques critères doivent être respectés :

- Le bien doit être situé dans une commune labellisée « Cœur de ville » ou une zone de revitalisation rurale (ZRR).

- Les travaux de rénovation doivent représenter au moins 25 % du coût total de l’opération.

- Respecter les plafonds de loyers et de ressources des locataires similaires au dispositif Pinel.

Censi bouvard : réduction d’impôt pour résidences de services

Avec le dispositif Censi Bouvard, vous pouvez bénéficier d’une réduction d’impôt en investissant dans des résidences de services telles que des résidences étudiantes, seniors ou des établissements pour personnes handicapées.

Principe et conditions

L’investissement Censi Bouvard vise à dynamiser la création de logements adaptés pour des publics spécifiques. Ce dispositif permet une réduction d’impôt de 11 % du prix de revient HT du logement, étalée sur 9 ans, avec une limite annuelle de 300 000 euros par personne. En outre, vous bénéficiez de la récupération de la TVA payée lors de l’achat du bien.

Investissements éligibles

Les types de résidences suivants peuvent bénéficier du dispositif Censi Bouvard :

- Résidences étudiantes

- Résidences pour personnes âgées dépendantes (EHPAD)

- Résidences de tourisme classées

- Résidences pour personnes handicapées

Dispositif malraux : améliorer les biens historiques

Le dispositif Malraux s’adresse aux investisseurs souhaitant restaurer des biens situés dans des secteurs protégés ou sous plan de sauvegarde et de mise en valeur (PSMV). En contrepartie, ils bénéficient d’une importante réduction d’impôt.

Montant de la réduction

La réduction d’impôt varie entre 22 % et 30 % selon la nature du secteur protégé, et s’applique sur les sommes engagées pour les travaux (avec un plafond de 400 000 euros sur quatre ans consécutifs). Cette défiscalisation s’étend donc sur une durée limitée, renforçant la préservation du patrimoine historique.

Travaux éligibles

Seuls les travaux de restauration complète supervisés par un architecte des Bâtiments de France sont éligibles. Ces travaux doivent porter sur des immeubles situés dans :

- Secteurs sauvegardés

- ZPPAUP (Zones de Protection du Patrimoine Architectural, Urbain et Paysager)

Investissement en déficit foncier : optimiser ses revenus fonciers

Le mécanisme du déficit foncier est idéal pour les propriétaires de biens locatifs engendrant plus de charges que de revenus. Il permet d’imputer ce déficit sur le revenu global, réduisant ainsi le montant de l’impôt.

Calcul du déficit foncier

Le déficit foncier est constitué par la différence négative entre les recettes totales provenant des loyers perçus et les dépenses liées au bien immobilier (travaux, intérêts d’emprunt, taxes…). En imputant ce déficit sur vos autres revenus, vous obtenez une réduction fiscale substantielle.

Limites et avantages

Le déficit foncier est imputable sur le revenu global dans la limite de 10 700 euros par an. L’excédent éventuel pourra être reporté pendant les dix années suivantes sur les revenus fonciers exclusivement. Cette solution est avantageuse si vous réalisez régulièrement des travaux importants.

- Travaux d’amélioration du bien (isolation thermique, rénovation intérieure…)

- Frais de gestion et d’entretien courant

- Intérêts d’emprunt liés au financement du bien

Optimiser son investissement : société civile de placement immobilier (SCPI)

Enfin, investir en Société Civile de Placement Immobilier (SCPI) peut aussi offrir des avantages fiscaux intéressants. La SCPI permet d’accéder à des portefeuilles diversifiés de biens immobiliers gérés par des professionnels. Vous bénéficiez donc des revenus fonciers nets de charges sans avoir à gérer les biens directement.

Types de SCPI et avantages

Il existe différents types de SCPI offrant des avantages variés :

- SCPI de rendement : principalement orientées vers les immeubles de bureaux ou commerces, elles proposent un rendement attractif et stable.

- SCPI fiscales : Permettent de bénéficier des dispositifs de défiscalisation, comme le déficit foncier ou le dispositif Pinel, appliqué aux parts de SCPI.

En optant pour une SCPI, vous mutualisez les risques et profitez de la verticalité des investissements immobiliers, optimisant ainsi votre réduction d’impôts.

Cette article vous est offert par LyBox, l’application tout-en-un des investisseurs immobiliers

rentable.

Nos utilisateurs trouvent des biens rentables 7 fois plus vite depuis qu'ils utilisent LyBox. Si vous

souhaitez essayer LyBox, nous vous offront 15 jours d'essai gratuitement, sans engagement et sans carte

bancaire.

Cette article vous est offert par LyBox, l’application tout-en-un des investisseurs immobiliers

rentable.

Nos utilisateurs trouvent des biens rentables 7 fois plus vite depuis qu'ils utilisent LyBox. Si vous

souhaitez essayer LyBox, nous vous offront 15 jours d'essai gratuitement, sans engagement et sans carte

bancaire.