Le Cash flow, c’est un peu le mot magique en immobilier. Celui qu’on entend partout, tout le monde en veut, le graal de l’investissement locatif. Nous allons essayer d’y voir plus clair, de définir les différents types de cash-flow et voir comment obtenir ce fameux cash flow positif dont tout le monde rêve dans le cadre d’un investissement immobilier locatif.

Cash flow immobilier : Définition

Le terme de cash flow ou CF, n’est pas propre à l’immobilier. C’est avant tout un terme utilisé en finance et en comptabilité. De manière générale, pour une entreprise, il correspond à la différence entre les produits encaissés et les charges décaissés sur une période donnée.

\color{Black} Cashflow = produits \; encaissés - charges \; décaisséesIl suffit de prendre les flux de trésorerie positifs et négatifs de l’entreprise sur la période, de faire la différence, et vous avez votre cashflow, facile non ? La vraie difficulté se trouve dans la façon dont vous choisissez les flux de trésorerie, en fonction du business dans lequel vous vous trouvez.

Simuler automatiquement votre cash flow Un simulateur de cash flow immobilier est accessible en quelques clics sur LyBox.

Le cash flow dans l’investissement immobilier locatif

Faire un investissement locatif, c’est comme gérer une petite entreprise : vous avez des clients (les locataires) qui vous payent un service (occuper un logement contre un loyer) et de votre côté, vous avez différentes charges pour faire tourner votre entreprise (mensualité de crédits, charges d’entretiens …)

De la même façon que pour le rendement locatif, il y a différentes façons de calculer un cashflow. Nous allons distinguer 3 types de cash flow :

- Le brut : Il comptabilise aucuns frais afférents à votre location et vos loyers

- Le net : Toutes les charges et dépenses de votre investissement ainsi que les loyers rentrent dans les calculs

- Le net d’impôts (ou cashflow net net) : Il s’agit du montant restant après avoir payé tous les impôts et charges.

Pour prétendre générer un cash-flow positif, un investisseur doit utiliser le cash flow net net. Lorsqu’il est négatif on parle alors d’effort d’épargne mensuel.

Calcul du cash flow brut

Le cash flow brut se calcule simplement avec une différence entre le loyer que vous allez toucher et votre mensualité d’emprunt immobilier (si il y en a une).

\color{Black} Cashflow \; brut = Loyer \; – \; Mensualité \; de \; créditPrenons un exemple simple que nous réutiliserons par la suite. Supposons que j’achète un appartement que je vais louer 500€/mois (hors charges) et que vous ayez un crédit de 300€/mois. Vous avez ici un cash-flow brut de 500 – 300 = 200€/mois.

Évidemment, ce n’est pas la somme que vous allez réellement toucher tous les mois, car il a des charges et des impôts que vous allez devoir payer. Ce calcul permet simplement d’avoir une idée rapide de ce que va rapporter la location sans que vous ayez besoin d’avoir toutes les informations sur le bien immobilier.

Calcul de cash flow net

Pour cette version du cash-flow nous allons intégrer les charges que vous allez devoir payer en tant que propriétaire bailleur et les soustraire au montant de la location.

Comme dans tout projet d’investissement locatif, il en existe beaucoup : taxe foncière, assurance PNO, gestion locative, charges de copropriétés …

Mise à jour 2024 Le marché immobilier et la remontée des taux à un impact sur votre cashflow et à tendance à le réduire fortement. Dans ce cas, il peut être judicieux de faire plusieurs simulations de cashflow en modifiant votre apport par exemple ou en prévoyant une baisse et une renégociation de votre taux.

Si vous voulez être rigoureux et avoir une vision précise de votre trésorerie, il faudra intégrer toutes les charges. Certains investisseurs pour gagner du temps, ne prennent en compte que certaines charges dans le calcul du cash-flow de leur projet immobilier. Plusieurs raisons à cela :

- Les montants des autres charges sont faibles,

- Ces charges sont les mêmes quel que soit le bien qu’ils achètent. Cela ne leur permet pas de différencier 2 projets entre eux

De façon générale, la formule du cash-flow net en immobilier est la suivante :

\color{Black} Cashflow \; net= Loyer \; – \; Mensualité \; de \; crédit - ChargesReprenons notre exemple d’un investissement avec des revenus locatifs de 500€/mois et de 300€/mois de mensualité d’emprunt. Pour garder cet exemple simple, nous allons prendre en compte uniquement les 2 charges obligatoires d’un propriétaire bailleur : La Taxe Foncière (TF) et l’Assurance Propriétaire Non Occupant (PNO). Si vous souhaitez approfondir les calculs, vous pouvez intégrer la vacance locative, une assurance GLI, des frais de gestion locative, de copropriété, de comptabilité (dans le cas d’une SCI ou une location meublée) etc … Comme vous le feriez pour le calcul de rentabilité.

En moyenne, la TF est à peu près égale à un mois de loyer. Nous pouvons donc considérer une taxe foncière de 500€/an. Attention : Cela n’est qu’une moyenne. Dans certaines villes, la TF peut valoir entre 2 et 3 fois le montant du loyer, c’est un élément à vérifier impérativement lors de votre achat.

Pour l’assurance PNO, nous pouvons partir sur 100€/an. Nous arrivons donc à un total de 600€/an de charges, soit 50€/mois.

Le cash-flow net de cette opération est donc de 500-300-50 = 150€/mois. Attention, cette valeur est un peu surestimée car nous avons pris en compte très peu de charges dans l’exemple.

Encore une fois, cela ne représente pas la vraie trésorerie que vous allez toucher. Nous n’avons pas intégré la fiscalité. Place maintenant à la dernière formule.

Calcul de cash flow net d’impôts (ou net net)

On arrive enfin au bout. Ce cash-flow va réellement représenter l’argent qu’il vous restera dans la poche (ou que vous devrez sortir de votre poche) à la fin du mois.

Il est rarement utilisé car il y a plusieurs subtilités dans sa formule :

\color{Black} Cashflow \; net \; d'impôts= Loyer \; – \; Mensualité \; de \; crédit \; – \; Charges \; – \; ImpôtsEncore faut-il maintenant savoir estimer correctement son imposition. Pour cela, le simulateur LyBox vous permet de calculer précisément votre fiscalité et de choisir le régime fiscal qui correspond le mieux à votre situation personnelle.

Cas simple d’un investissement au forfait

Encore une fois, nous allons rester dans un cas simple pour l’exemple. Nous allons considérer que vous louez l’appartement en nu (pas de meubles) et que vous avez opté pour le régime du Foncier au forfait.

Dans ce cas précis, vous avez un abattement forfaitaire de 30% sur vos loyers. C’est-à-dire qu’au lieu de payer des impôts sur nos 500€ de loyer, nous allons les payer sur 500 * (1-0,3) = 350€. En contrepartie, nous ne pouvons pas déduire les charges que nous payons pour cet investissement locatif (travaux, intérêts d’emprunts, assurance, TF …).

Sur ces 350€ de base imposable, nous allons payer notre Tranche Marginale d’Imposition ainsi que les prélèvements sociaux (CSG/CRDS). On considère une TMI à 30%. Le taux des prélèvements sociaux est de 17,2% à l’heure où j’écris ces lignes, ce qui nous fait un total de 47,2% d’imposition.

On obtient le montant de notre impôt avec le calcul suivant : 350 * 0,472 = 165,2€.

Notre cash-flow net net devient donc : 500 – 300 – 50 – 165,2 = -15,2€

Oups, nous sommes en cash-flow négatif. Même si cela ne fait pas vraiment plaisir, ce calcul représente le vrai montant que vous allez recevoir ou devoir payer tous les mois, il est indispensable de le calculer avant de se lancer dans un investissement.

On constate qu’un projet peut paraître très intéressant quand on regarde uniquement le cash-flow brut (+200€ dans notre exemple) alors qu’en réalité nous allons devoir faire un effort d’épargne tous les mois une fois que l’on prend en compte les charges et les impôts sur les revenus locatifs (-15,2 €)

Cas d’un régime fiscal plus complexe

Dans l’exemple précédent, nous avons choisi le régime du Foncier au forfait pour les calculs restent simple. Dans la réalité, rare sont les investisseurs qui font ce choix. Les régimes les plus couramment utilisés sont les suivants :

- Foncier au réel

- Loueur Meublé Non Professionnel (LMNP) au réel

- SCI à l’Impôt sur les Sociétés (IS) ou Impôt sur le Revenu (IR)

Le problème de tous ces régimes fiscaux, c’est que leur estimation est plus compliquée mais surtout que les impôts à payer ne sont pas régulié dans le temps. Sans rentrer dans le détail de ces différents régimes fiscaux, vous allez souvent avoir très peu voir pas d’impôts à payer pendant les premières années de détention de votre bien, mais ils augmenteront fortement ensuite.

Par conséquent, vous ne pouvez plus calculer un cashflow unique, il vous faut un cash-flow par année. A ce niveau, on ne peut plus faire le calcul de tête ou sur papier (sauf en faisant des hypothèses simplificatrices et donc imprécises). Il vous faudra utiliser un bon fichier Excel si vous avez la patience d’en faire un, ou utiliser un simulateur en ligne.

J’ai repris les chiffres de notre exemple et j’ai fait une simulation sur le simulateur LyBox pour le régime du LMNP. J’ai considéré un achat de 100.000 sans travaux et avec 2000€ d’ameublement.

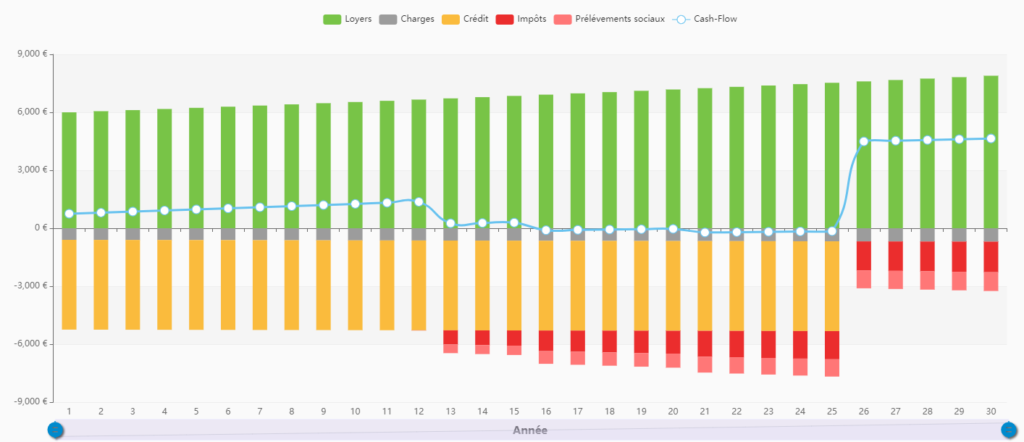

En vision graphique :

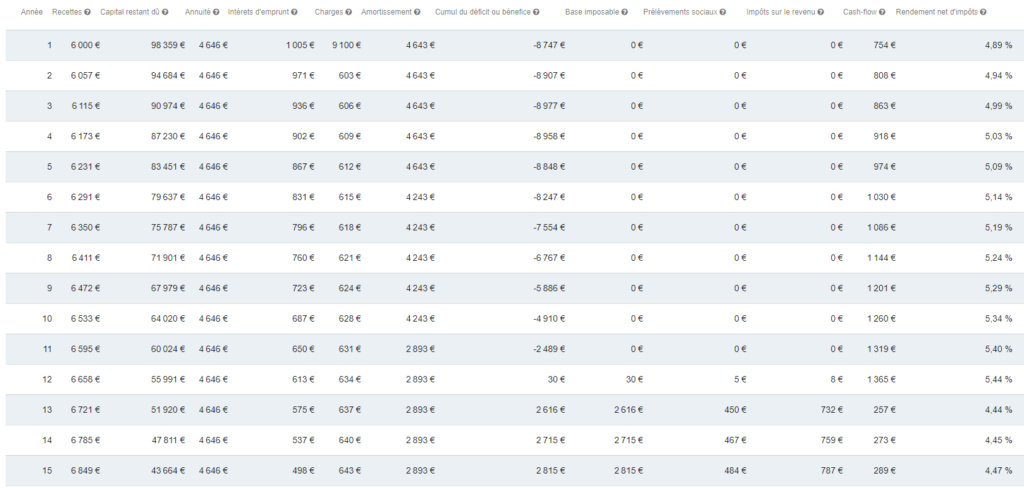

Et en vision tableau pour plus de précision (les 15 premières années):

Vous pouvez vous amusez à faire de même avec les autres régimes fiscaux pour pouvoir les comparer.

Vous pouvez voir que lors des premières années le CF est largement positif car il n’y a pas d’impôts. En revanche à partir de l’année 13, les revenus locatifs ne couvrent plus le coût du prêt et de toutes les dépenses.

La stratégie contre ce problème et optimiser votre investissement : effectuer des travaux ou revendre et acheter un nouveau projet, pour encaisser une plus value et repartir à 0 sur vos amortissements (Peut être le sujet d’un prochain article !)

Récapitulatif des différents types de cash flow en immobilier

Vous savez maintenant calculer les 3 différents cashflow immobilier les yeux fermés. Comme nous l’avons vu, les chiffres obtenus sont très différents. Prenez le temps de calculer un cash-flow net net, ou vous risquez d’avoir de mauvaises surprises et de voir un cashflow positif devenir négatif une fois toutes les dépenses comptabilisées.

Petit récapitulatif de ce que nous avons vu avec un exemple concret sur un projet de location d’un studio sans travaux au prix de 48 000 € avec un prêt à 4% sur une durée de 20 ans :

Récapitulatif des chiffres de projet :

- Loyers : 500 €/mois

- Mensualités de crédit : 300€

- Total de dépenses :

- Taxe Foncière : 500 €/an

- Assurance PNO : 100 €/an

- Régime fiscal : Foncier au forfait

- TMI de l’investisseur : 30%

| Méthode de calcul | Résultat dans notre exemple |

| CF Brut | +200€ |

| CF Net | +150€ |

| CF Net d’impôts | -15,2€ |

Le cash flow est-il le meilleur indicateur pour notre investissement immobilier ?

C’est bien beau de savoir calculer des cash-flow, mais est-ce vraiment le plus important pour choisir notre investissement locatif ?

Quand je donne mon avis sur le sujet, les investisseurs sont souvent surpris, mais je ne regarde que très peu le cash-flow de mes investissements.

Pourquoi ? Tout simplement parce que le cash-flow dépend de trop de variables qui sont extérieures à votre investissement.

- Si vous prenez un crédit sur 20 ou 25 ans, le cash-flow est impacté. Pourtant l’appartement est le même.

- Si vous mettez ou non de l’apport, le cash-flow est impacté. Pourtant l’appartement est le même.

Aussi, le cash-flow dépend beaucoup du prix de votre achat immobilier. Si vous hésitez entre un appartement à 100.000€ et un autre à 200.000€, pas facile de trancher avec le cash-flow. Le premier peut avoir un CF de 300€/mois et le second de 350€/mois, pourtant il est fort probable que le second soit moins rentable que le premier.

Alors attention, je ne dis pas que je ne regarde pas du tout le cash-flow de mes investissements. Je vérifie toujours que je sois en cash flow positif. En revanche ce n’est pas un critère pour choisir si un achat est intéressant ou pas.

Les dangers du cashflow

Pour choisir mes projets, je me base surtout sur le rendement locatif et cela comporte plusieurs avantages :

- Il est indépendant de la manière dont je finance le bien

- Il est indépendant du montant de l’opération

Le rendement va me permettre de mesurer si mon argent est bien investi, qu’il s’agisse de 100.000€ ou de 500.000€. Le rendement locatif est plus adapté pour comparer 2 projets entre eux.

Grâce au rendement locatif ou la rentabilité de mon investissement je peux facilement le comparer à un autre placement financier et ainsi arbitrer et optimiser au mieux mon patrimoine.

Ces indicateurs ne sont pas les seuls. Pour pousser l’analyse vous pouvez également prendre en compte la revente de votre bien, via le calcul de la Valeur Actuelle Nette (VAN) ou le calcul du Taux de Rendement Interne (TRI).

Comment augmenter le cashflow de mon investissement location ?

Chaque investisseur est unique et si votre but est de chercher absolument un cashflow positif alors vous pouvez utiliser plusieurs leviers. Le 1er est d’augmenter votre apport ou de rallonger la durée de votre prêt et ainsi baisser vos mensualités. Cela ne pas va pas augmenter le rendement de votre investissement mais réduire vos dépenses et in-fine augmenter le cashflow.

Une autre solution est d’augmenter le rendement de votre projet en négociant au mieux le prix d’achat du bien, en faisant le nécessaire pour optimiser et réduire les dépenses (Ne pas mettre votre bien en gestion, réaliser quelques travaux vous-mêmes etc …)

Enfin, la maîtrise de la fiscalité aura un vrai impact positif aussi bien sur votre cashflow que sur votre rentabilité. Choisir de louer en meublé sous le régime LMNP peut vous permettre par exemple de baisser les impôts et d’augmenter vos revenus.

Conclusion

En 2024, les taux d’intérêt connaissent une forte hausse et cela impacte directement votre cash flow et comme expliqué le rendement locatif est lui inchangé. Cela signifie t’il que vos investissements deviennent mauvais ? La réponse est non, les avantages de l’immobilier sont nombreux et profiter de l’effet de levier permet de construire un patrimoine avec peut d’argent au départ.

Calculer son cash flow est indispensable pour tous les investisseurs immobiliers, mais cela ne doit pas être votre seul moteur de passage à l’action. La rentabilité est un meilleur indicateur à surveiller tant le cash-flow varie avec le temps comme la fin d’un différé de crédit, une renégociation de taux etc …

Cette article vous est offert par LyBox, l’application tout-en-un des investisseurs immobiliers

rentable.

Nos utilisateurs trouvent des biens rentables 7 fois plus vite depuis qu'ils utilisent LyBox. Si vous

souhaitez essayer LyBox, nous vous offront 15 jours d'essai gratuitement, sans engagement et sans carte

bancaire.

Cette article vous est offert par LyBox, l’application tout-en-un des investisseurs immobiliers

rentable.

Nos utilisateurs trouvent des biens rentables 7 fois plus vite depuis qu'ils utilisent LyBox. Si vous

souhaitez essayer LyBox, nous vous offront 15 jours d'essai gratuitement, sans engagement et sans carte

bancaire.